INDIGO LIVE / ARK Big Ideas 2025 新解 - 科技趋势投资分享

本期“新解直播”深入探讨了 ARK Invest 的 Disruptive Innovation 投资模型,聚焦 AI 代理、自动驾驶、机器人还有新能源等热点领域。回顾自己在过去十年的投资变迁,如何从社交网络到 SaaS 再到 AI 连续收获成长?为什么说 AI 是未来十年的催化剂?在自动驾驶、机器人、多组学医疗、可重用火箭、比特币与稳定币等维度,又有哪些潜力正被加速释放?

这一期不仅带来 ARK 2025 年度报告的核心解读,也融入个人实战心得,从聚焦认知、排除噪音到具体持仓布局,涵盖 Tesla、NVIDIA、Google、Coinbase 等龙头,以及对小型核能、基因测序、太空发射等新兴赛道的思考。如果你想在不确定中寻找确定和充值信仰,别错过这期内容✨

时间戳

PART I

01:40 过去十年股票投资回顾

07:25 ARK Invest 的颠覆式创新投资模型介绍

21:56 Indigo 的未来十年科技预测

26:01 AI Agents

35:47 RoboTaxi 与自动运输

45:28 机器人 (Robotics)

49:58 能源 (Energy)

PART II

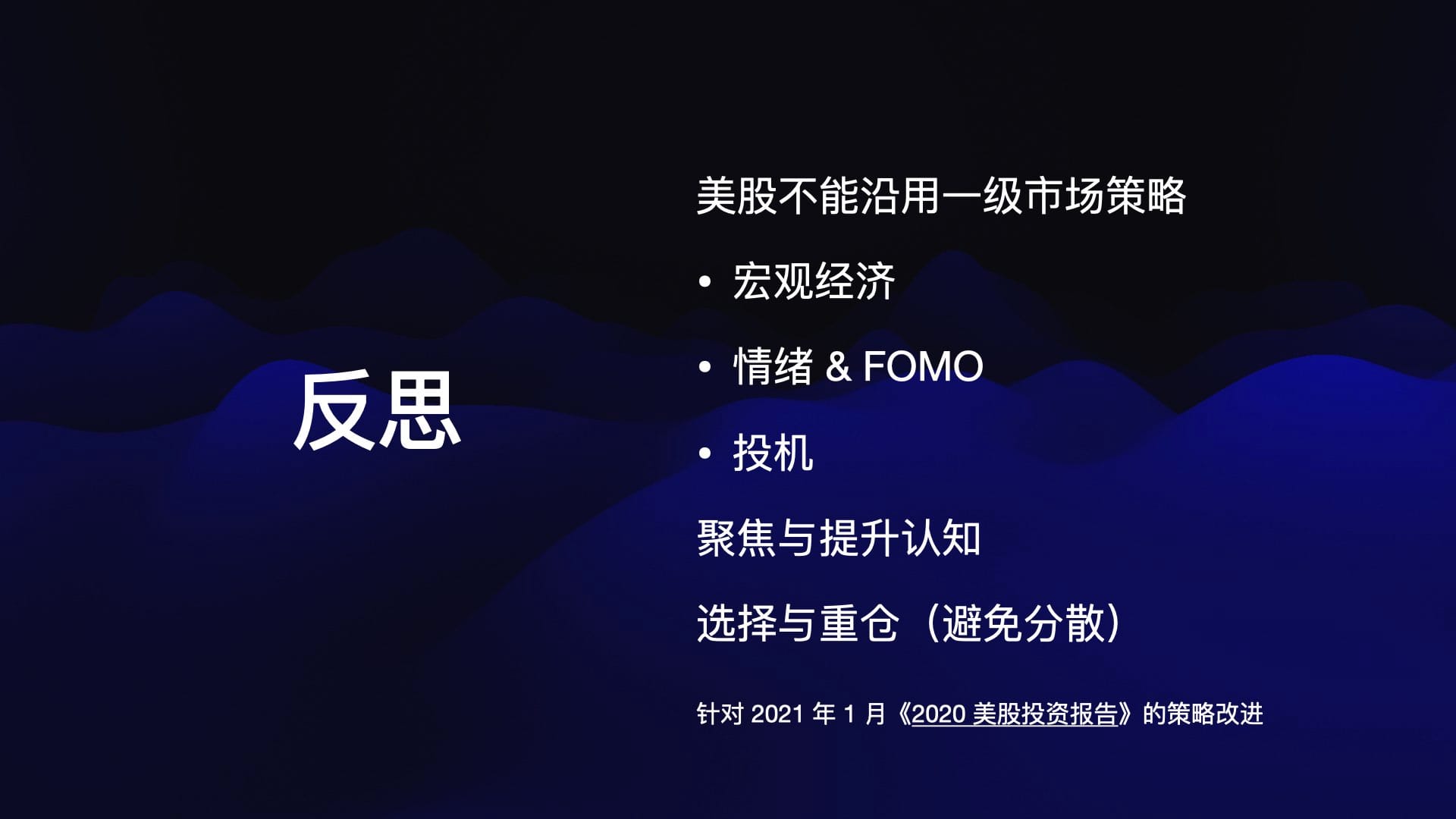

56:12 个人投资策略的反思

1:02:06 信号与噪音

1:06:21 比特币与稳定币

1:19:30 可重用火箭 (Reusable Rockets)

1:25:55 多组学 (Multiomics)

1:34:30 Indigo 的当前持仓策略

以下总结根据视频中 Part I 和 Part II 的时间轴和主题进行梳理,力求将主要内容和逻辑连贯地呈现出来,方便快速回顾与理解。

Part I

过去十年股票投资回顾

- 个人投资经历的三个阶段:

- 2012~2018:集中于社交网络

- 由于当时工作在微博、对社交领域理解深刻,主要投资腾讯、Facebook、微博。

- 回顾来看,这些公司在移动互联网时代获得了高速增长,对投资组合贡献显著。

- 同期也曾关注过特斯拉,但因不了解汽车电动化逻辑,早期并未长期持有,错过后续较大涨幅。

- 2018~2023:专注美国的 SaaS 软件

- 这一阶段美股 SaaS 公司在疫情前后迎来暴涨,如 Shopify、Cloudflare 等公司涨幅显著。

- 尽管疫情后期(2022~2023)的回调比较明显,但若拉长周期,整体仍获得了 3~4 倍水平的回报。

- 2023 年开始:全面转向 AI 投资

- 2023 年被视为 AI 元年,AI 相关公司的爆发式增长带来巨大潜力。

- 自己在一级市场投人工智能大模型公司,同时在二级市场主要持有英伟达(NVIDIA),理由是其在 GPU 算力领域的龙头地位。

- 预计 AI 的产业周期更长,波动也大,需要“做时间的朋友”,长期看好。

核心观点: “做自己最懂的投资”,每个阶段都集中火力配置当下最熟悉、最具颠覆性机会的行业。

ARK Invest 的颠覆式创新投资模型介绍

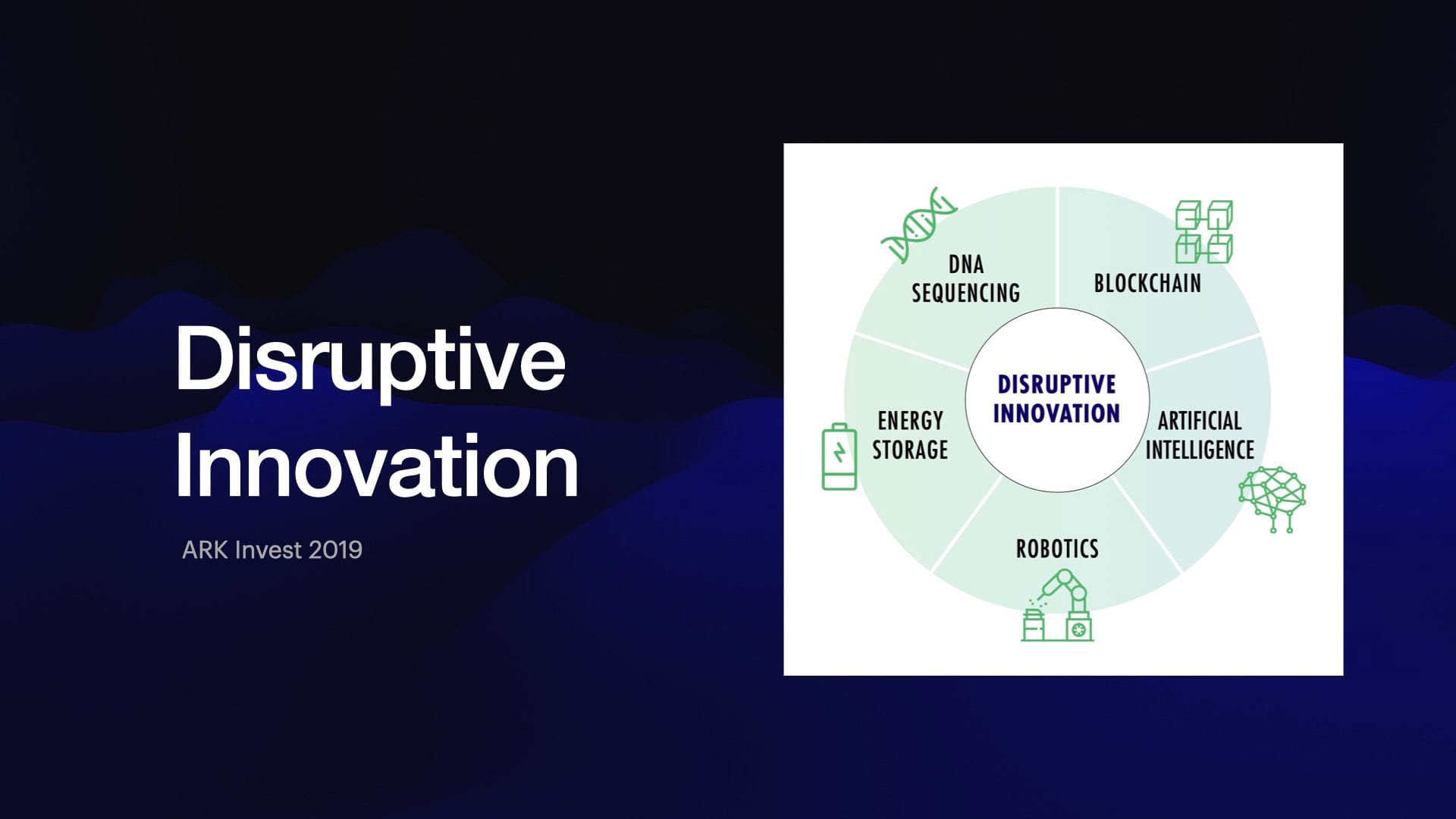

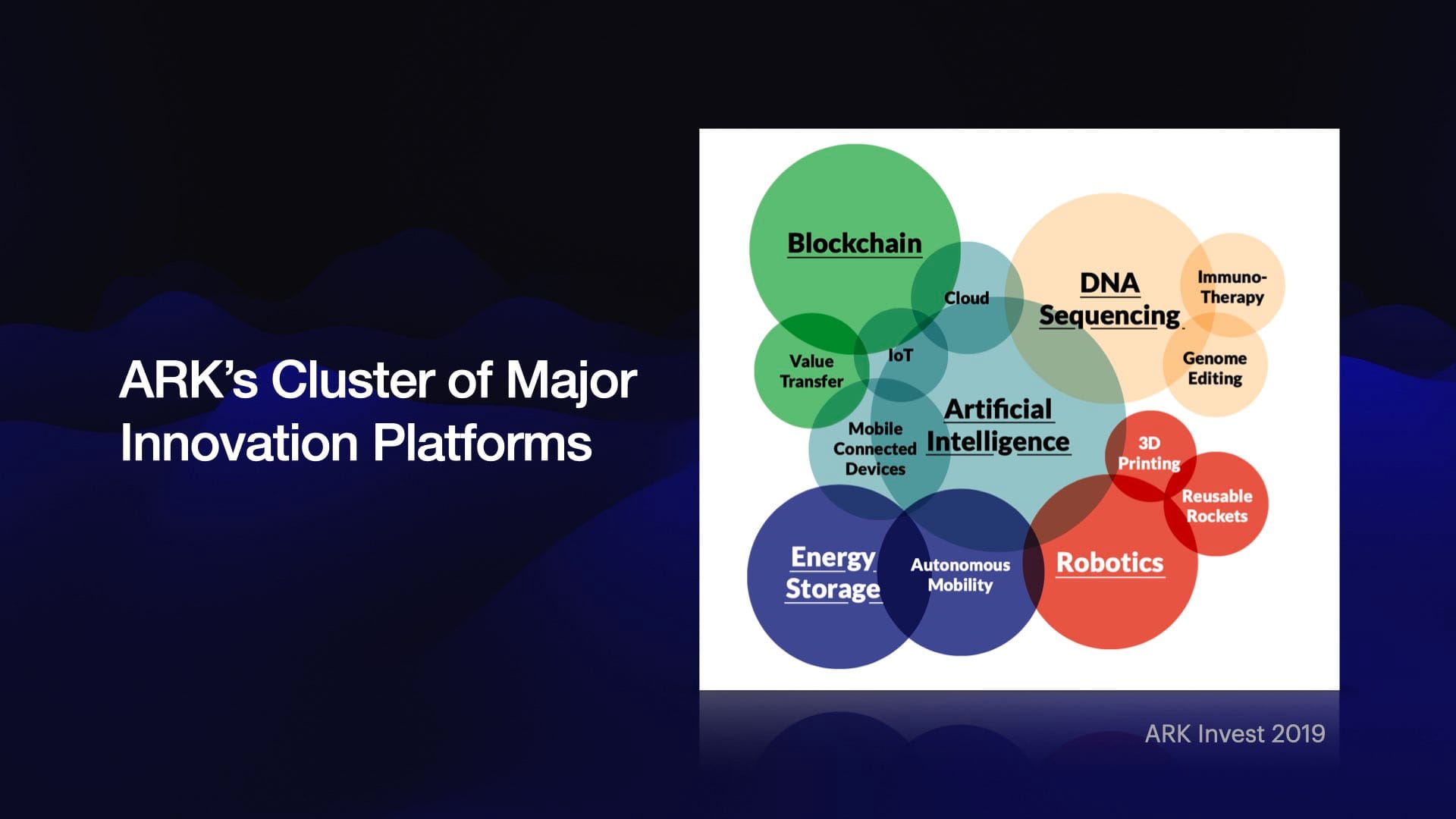

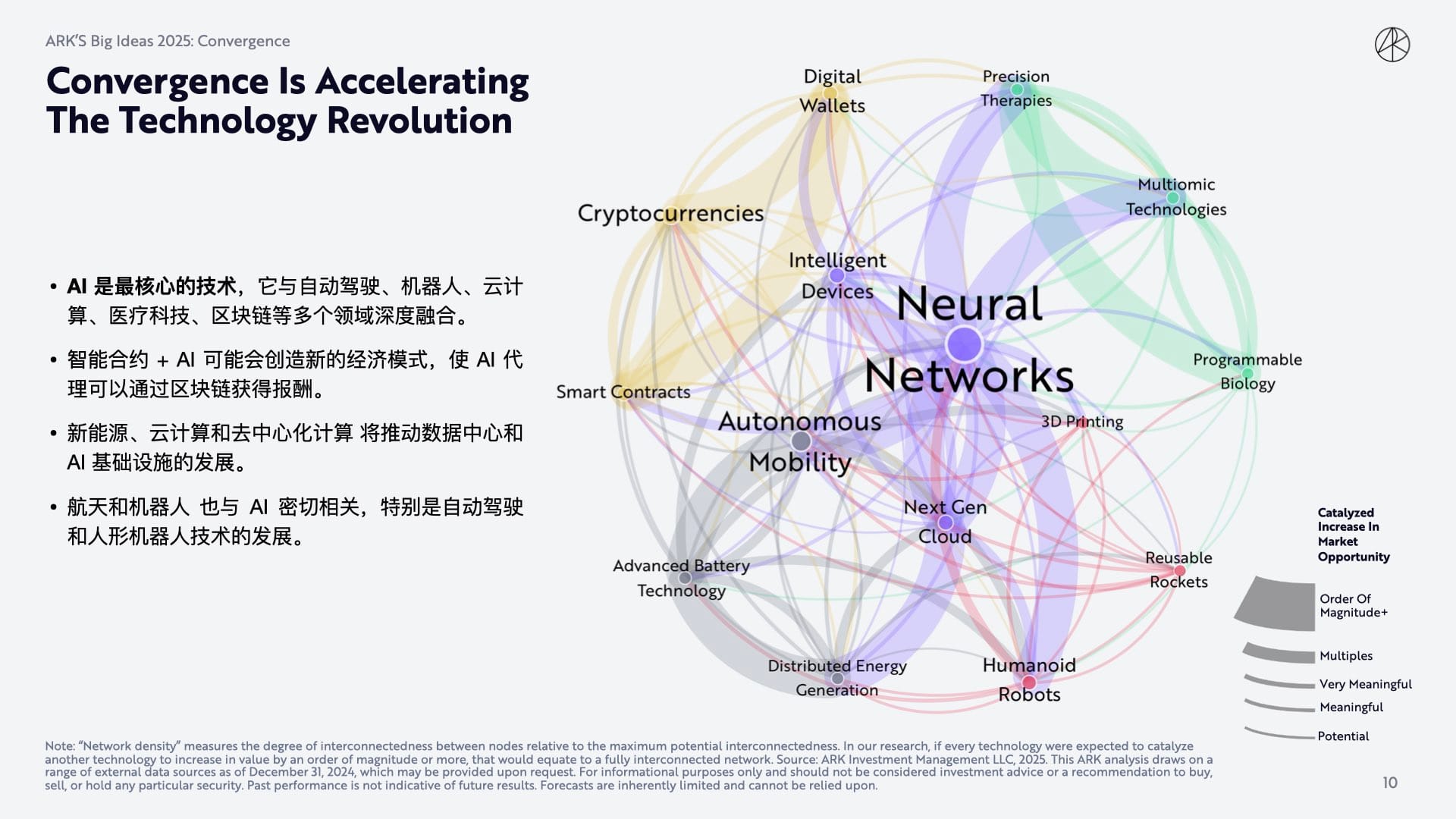

- ARK 的五大“平台型”颠覆式创新

- 人工智能(AI)

- 区块链(Blockchain)

- DNA 测序/基因组学(DNA Sequencing/Genomics)

- 能源存储(Energy Storage)

- 机器人(Robotics)

- 这些平台型技术相互叠加,带动未来几十年经济增长与生产力提升。

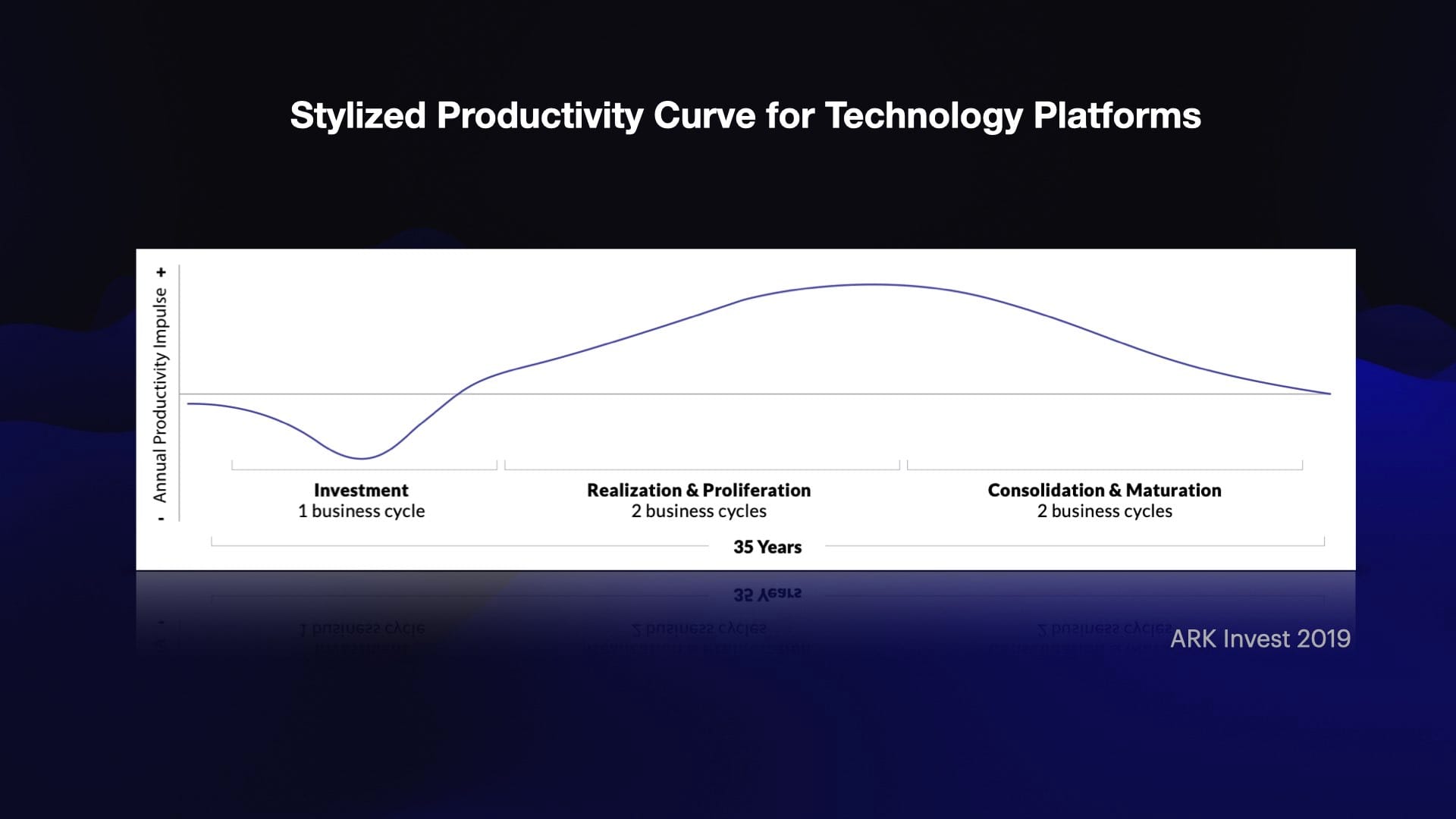

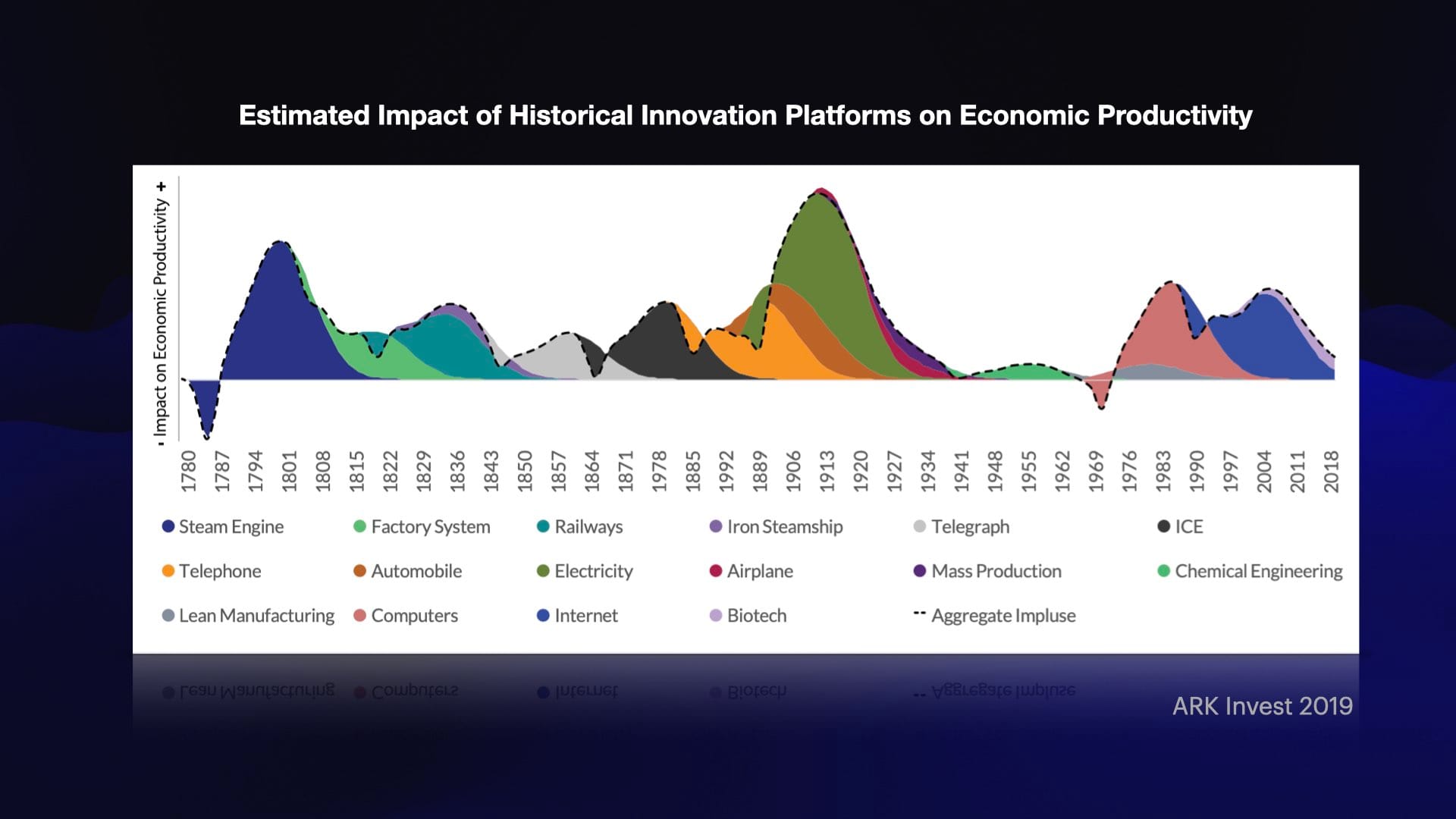

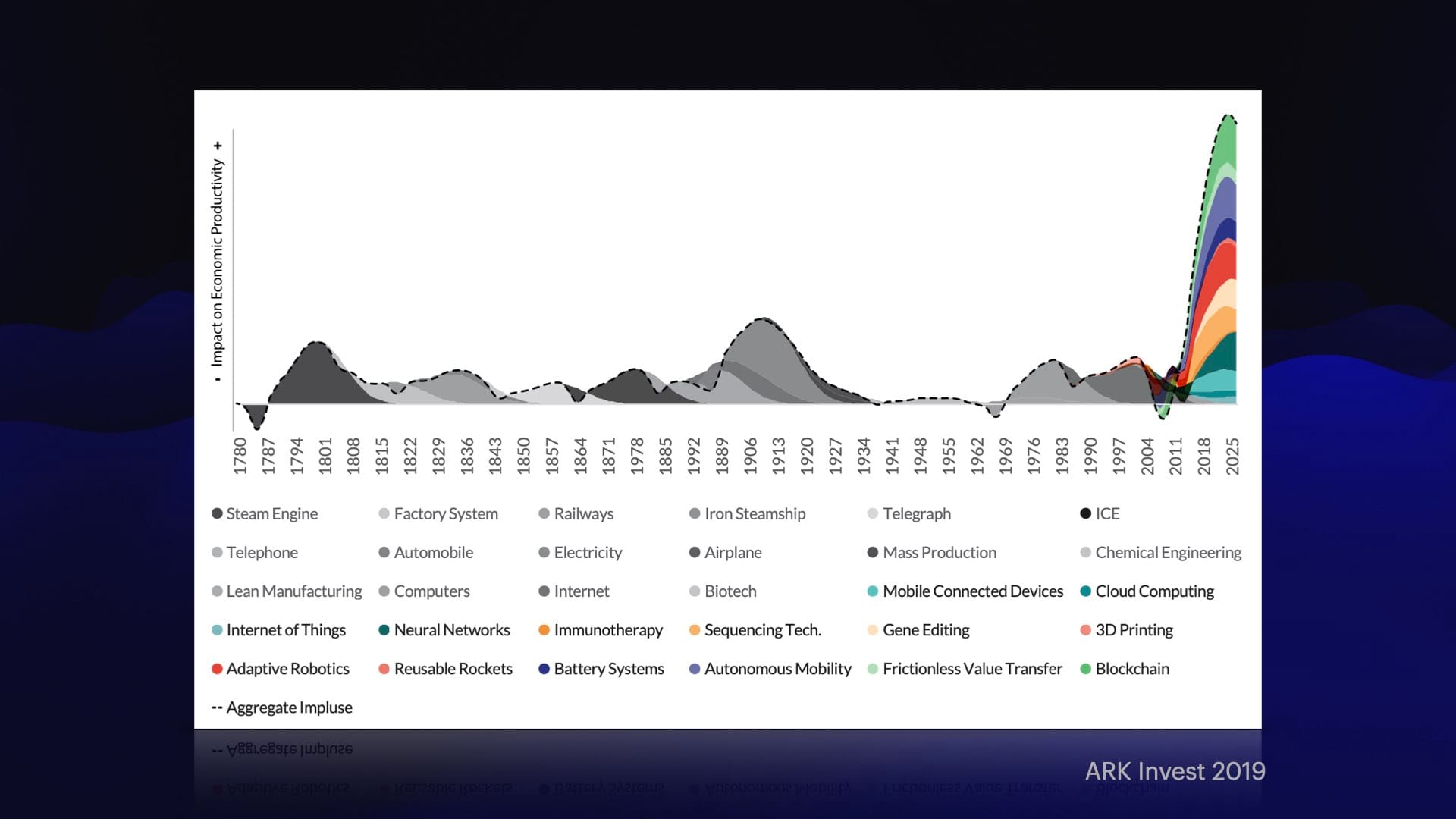

- 35 年科技成熟周期

- ARK 认为每种颠覆性科技大约需要 35 年从萌芽到成熟,并创造巨大增量的 GDP 贡献。

- 对比以往工业革命、电力革命、个人电脑与互联网浪潮,AI 处于加速爆发的起步阶段,有望成为第四次重大科技浪潮。

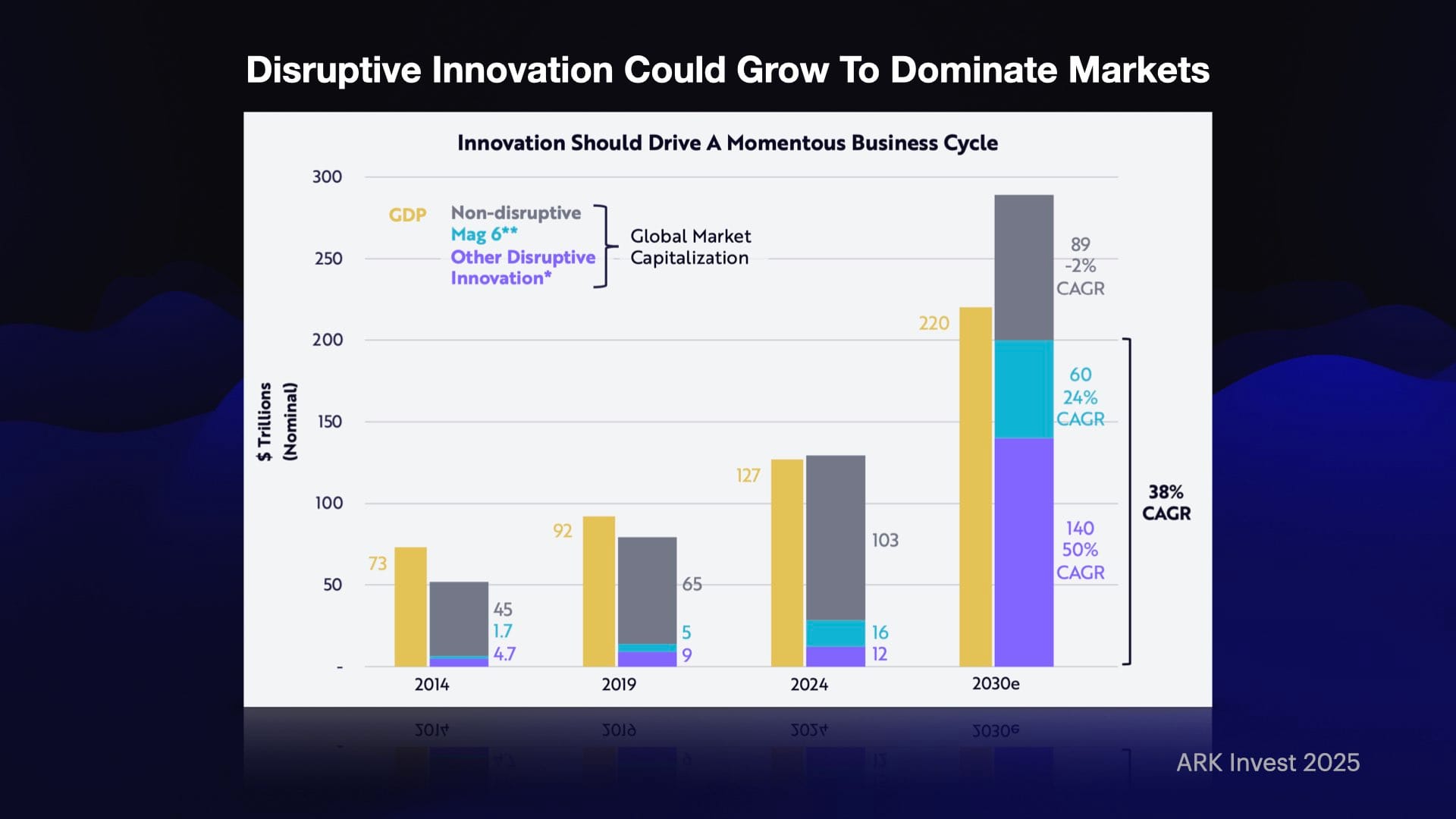

- ARK 对颠覆式创新的整体拆分与预测

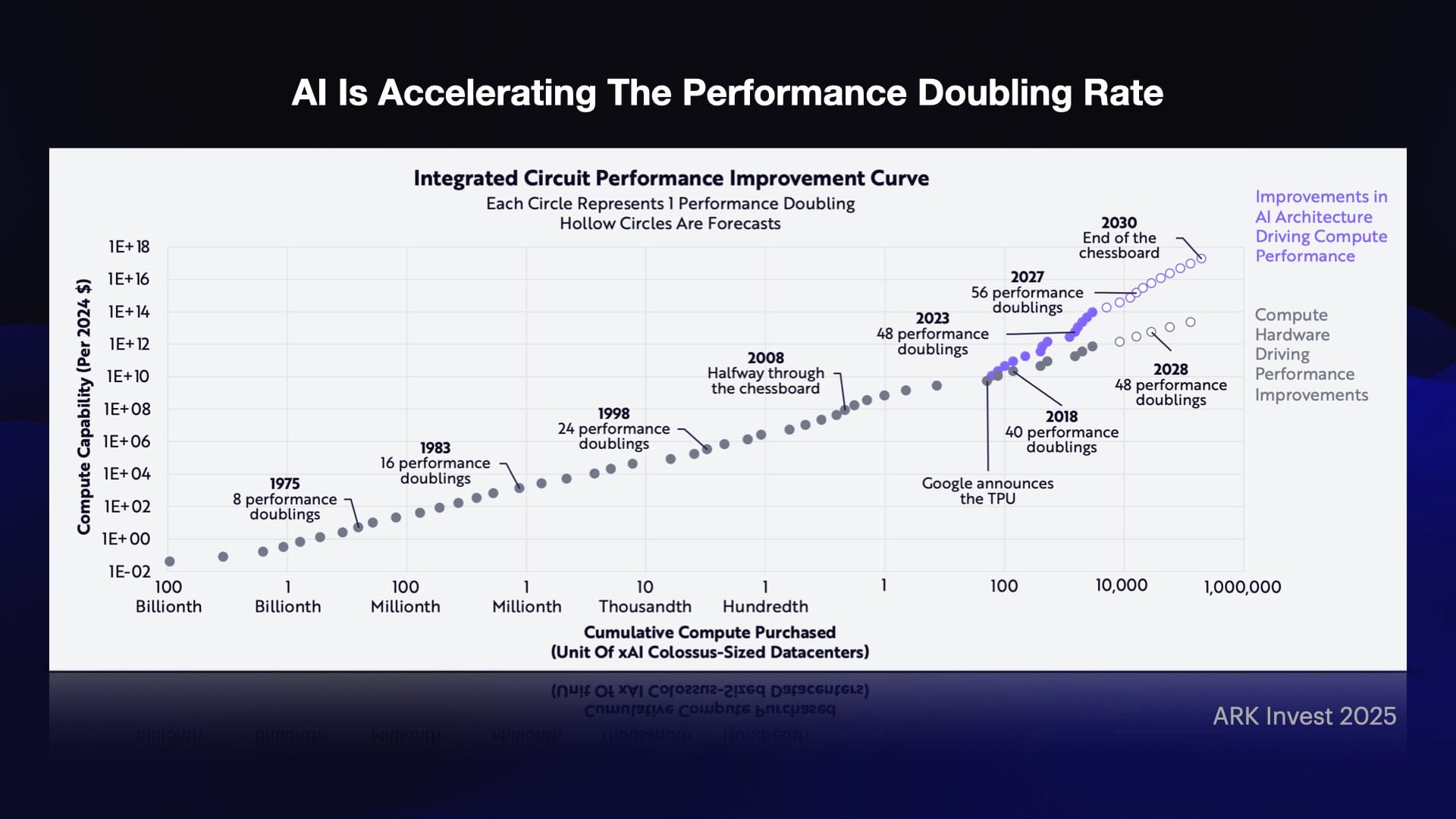

- 报告指出:AI 作为“平台中的平台”,正在加速所有其他科技的发展,包括自动驾驶、机器人、医疗基因组学、能源等。

- ARK 的投资方法:围绕这五大平台,以及其下十余种具体技术主题(如自动驾驶、比特币、基因编辑、可重用火箭等)深度布局。

- 中心思想:抓住“远超平均”增速的颠覆技术,长期持有以获得高额回报。

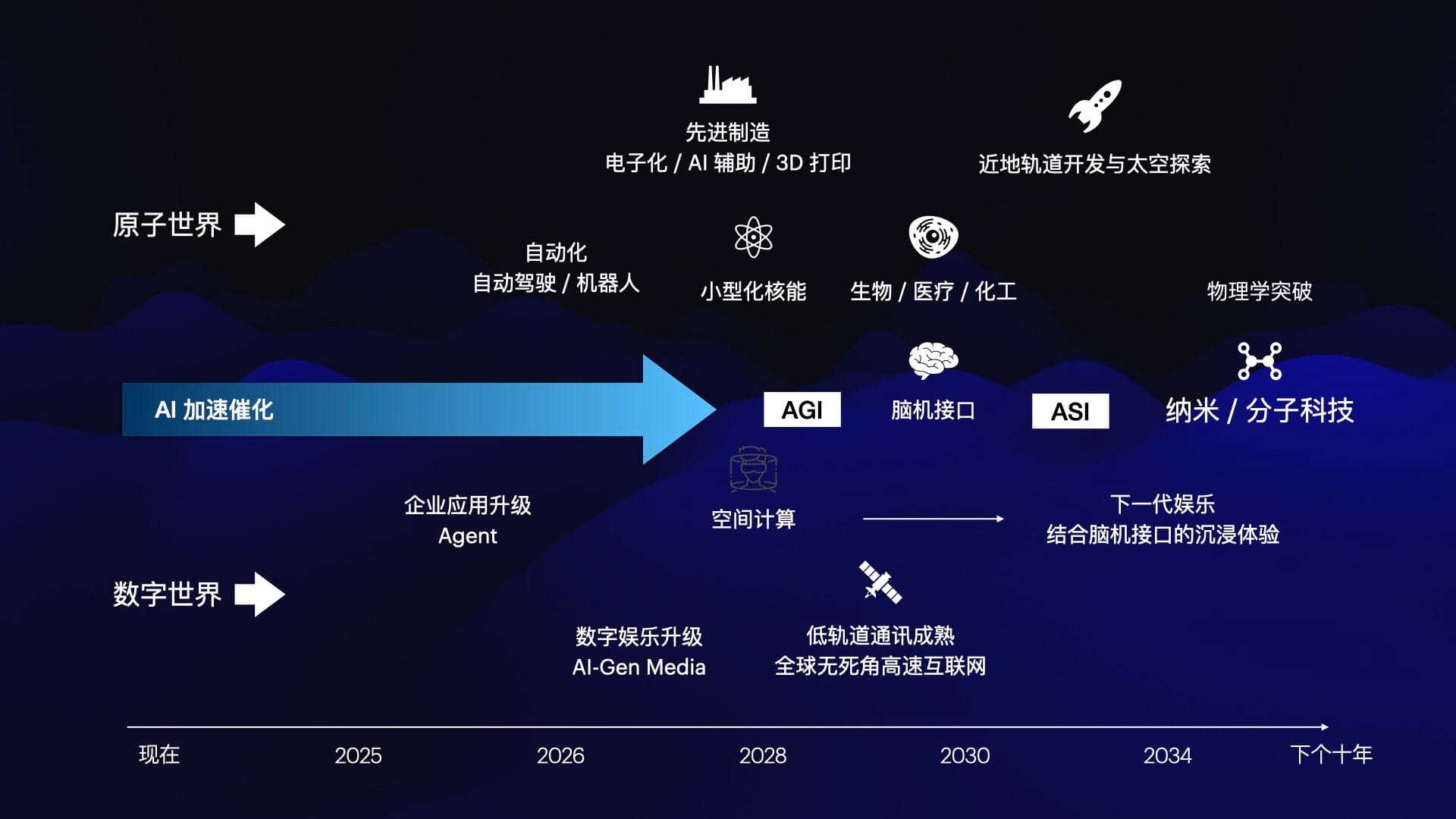

Indigo 的未来十年科技预测

- 宏观时间线:2023~2035

- 总体分为“数字世界 AI”与“原子世界 AI”两大路径,AI 先在数字侧(软件、工作流、文本、图像)爆发,随后深入物理世界(自动驾驶、机器人、能源、医疗、航天等)。

- 重要技术里程碑:

- 2023~2025:

- 大语言模型(LLM)、AI Agent 快速落地。

- 自动驾驶(FSD)开始在部分城市商业运营,带动运输行业变革。

- 2026~2027:

- AI+娱乐(数字内容生成、游戏、影视)进入大规模应用。

- VR/AR 技术逐步成熟,打通更多场景。

- 小型核反应堆(SMR)可能获得监管突破,能源领域迎来新的尝试。

- 2027~2030:

- AGI 阶段可能出现。

- 生物医疗因 AI 大幅提速,“多组学”与新药开发加速。

- 2030 年以后:

- 生物技术、脑机接口、可重复使用火箭与太空基建迅速推进。

- 最终走向奇点临近(2040 年前后)的可能场景。

- 2023~2025:

总体判断: AI 将像“催化剂”加速几乎所有行业,尤其自动驾驶、机器人、能源、生物医药与航天,未来十年在产业规模与创新幅度上都会显著跃升。

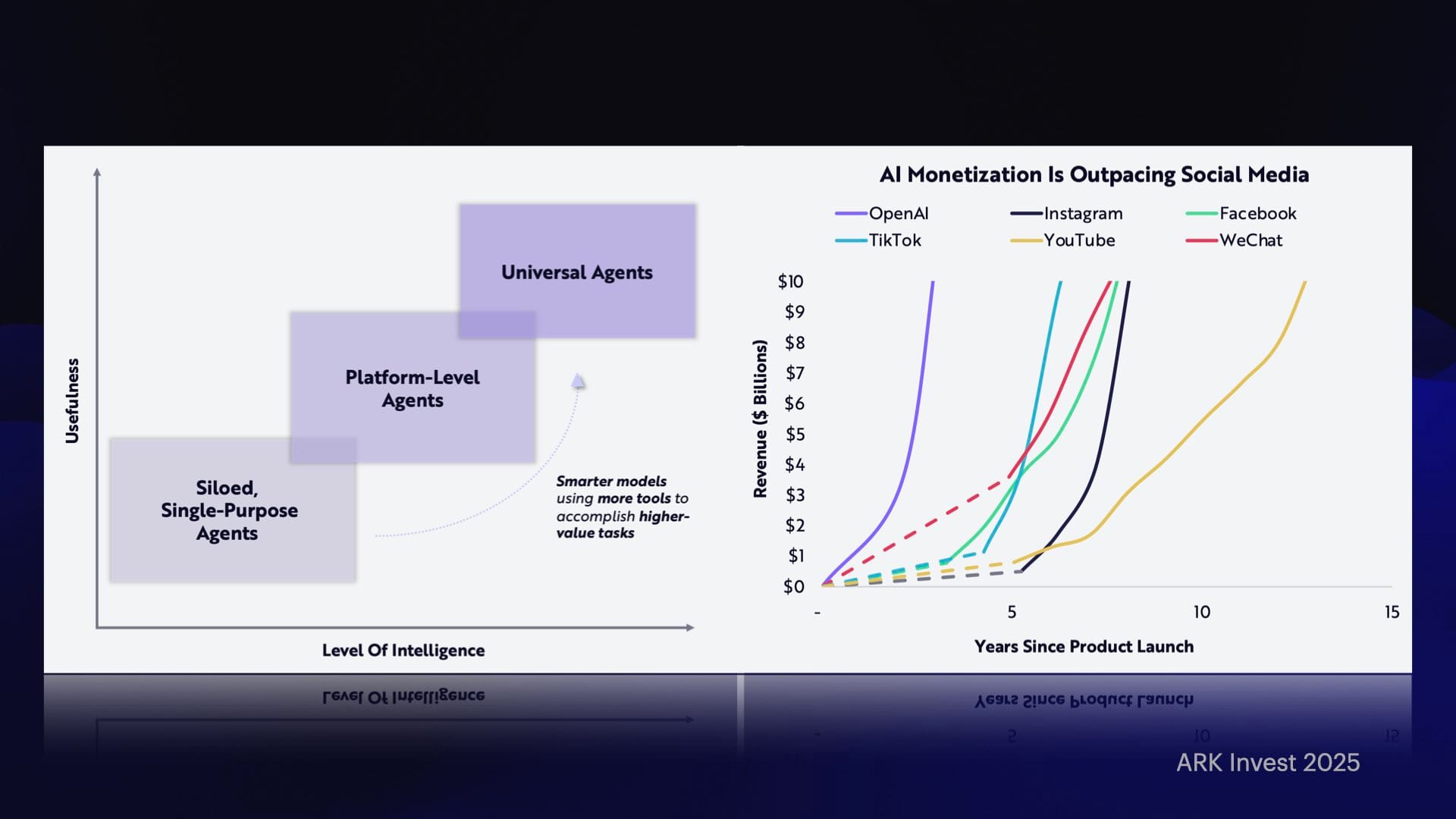

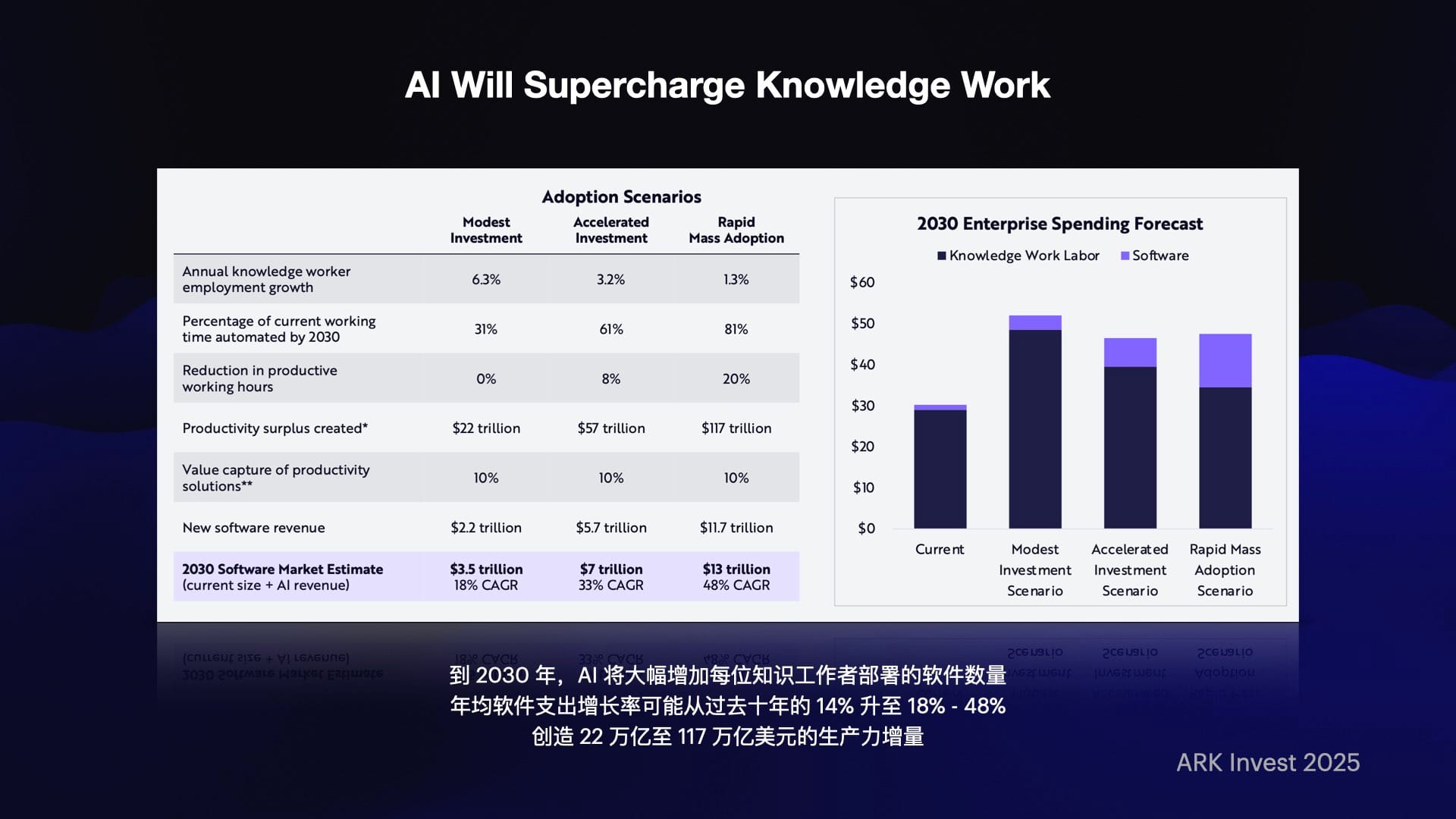

AI Agents

- 概念:从 GUI 到 Agentic 交互

- 传统软件以图形界面(GUI)为主,用户点击、表单操作;

- 未来的软件更多是“代理式”(Agentic),用户以自然语言下达目标,AI 代理可自主调用工具完成复杂工作流。

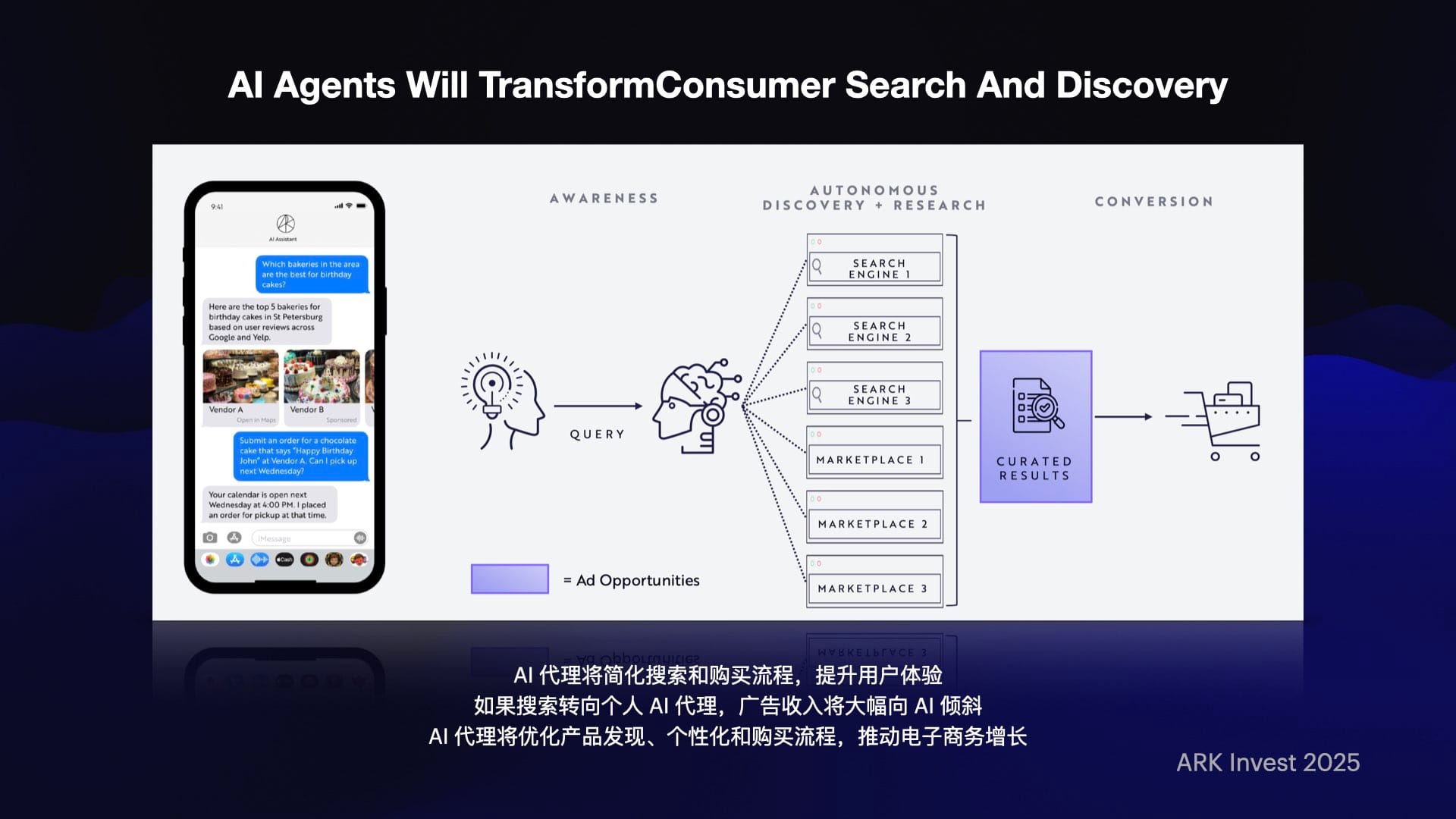

- 对消费者:搜索与购买

- AI 代理将极大改变用户发现商品、对比信息、下单购买等流程,减少决策成本;

- 广告模式也从“搜索结果列表”转变为“AI 答案中植入”,广告商竞价方式与用户体验都会革新。

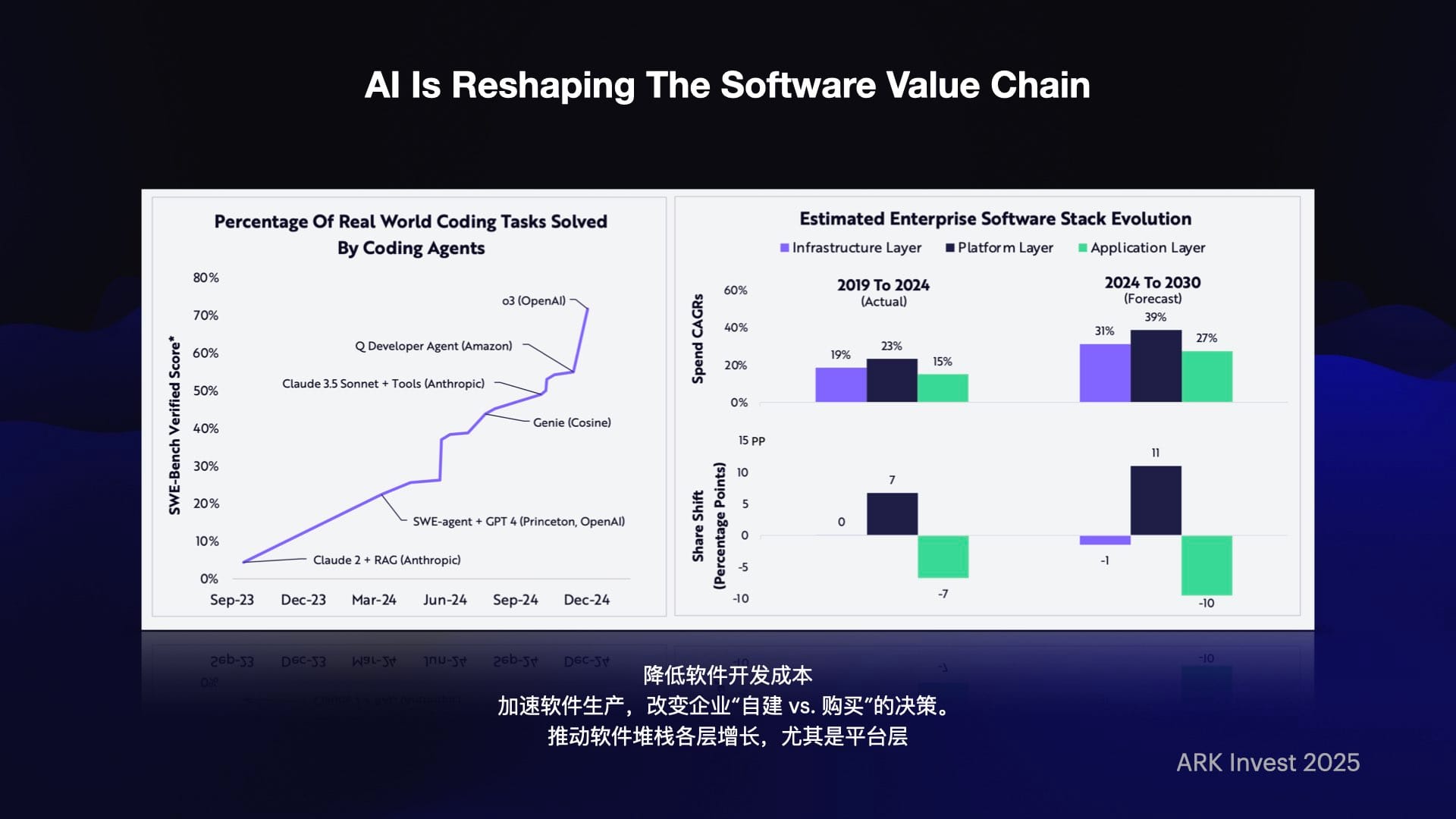

- 对企业:重塑软件价值链

- 大量基础编码工作可由 AI 完成,企业自研或定制软件的门槛与成本降低;

- 平台型工具(提供给 AI 代理使用的 API/模块)可能成为新投资风口;

- 企业雇员数量趋于缩减,转而增加“AI 劳动力”支出,极大改变人力成本结构。

结论: Agentic 软件时代已在 2023~2024 年开启,会延伸至几乎所有业务领域。

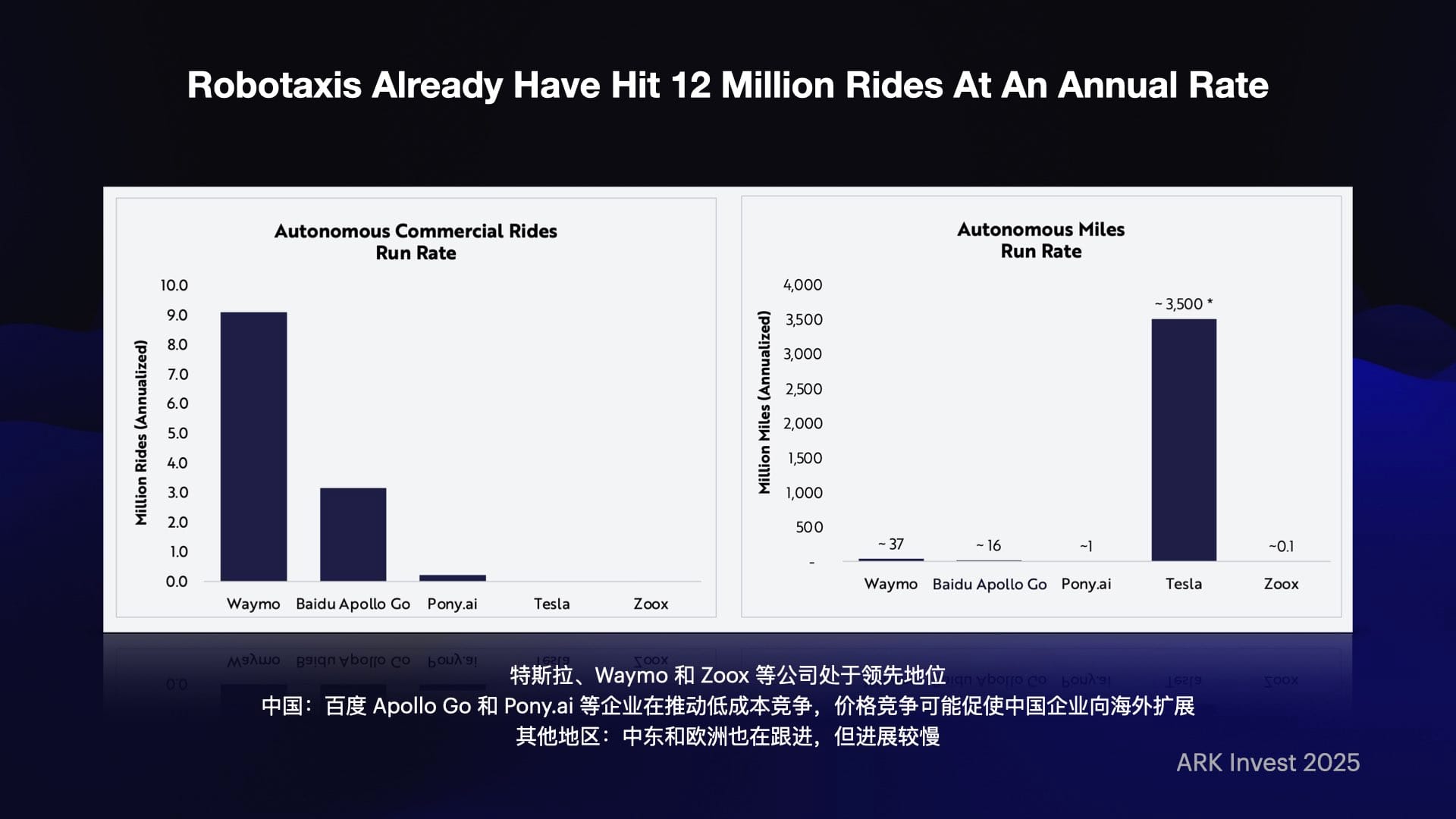

RoboTaxi 与自动运输

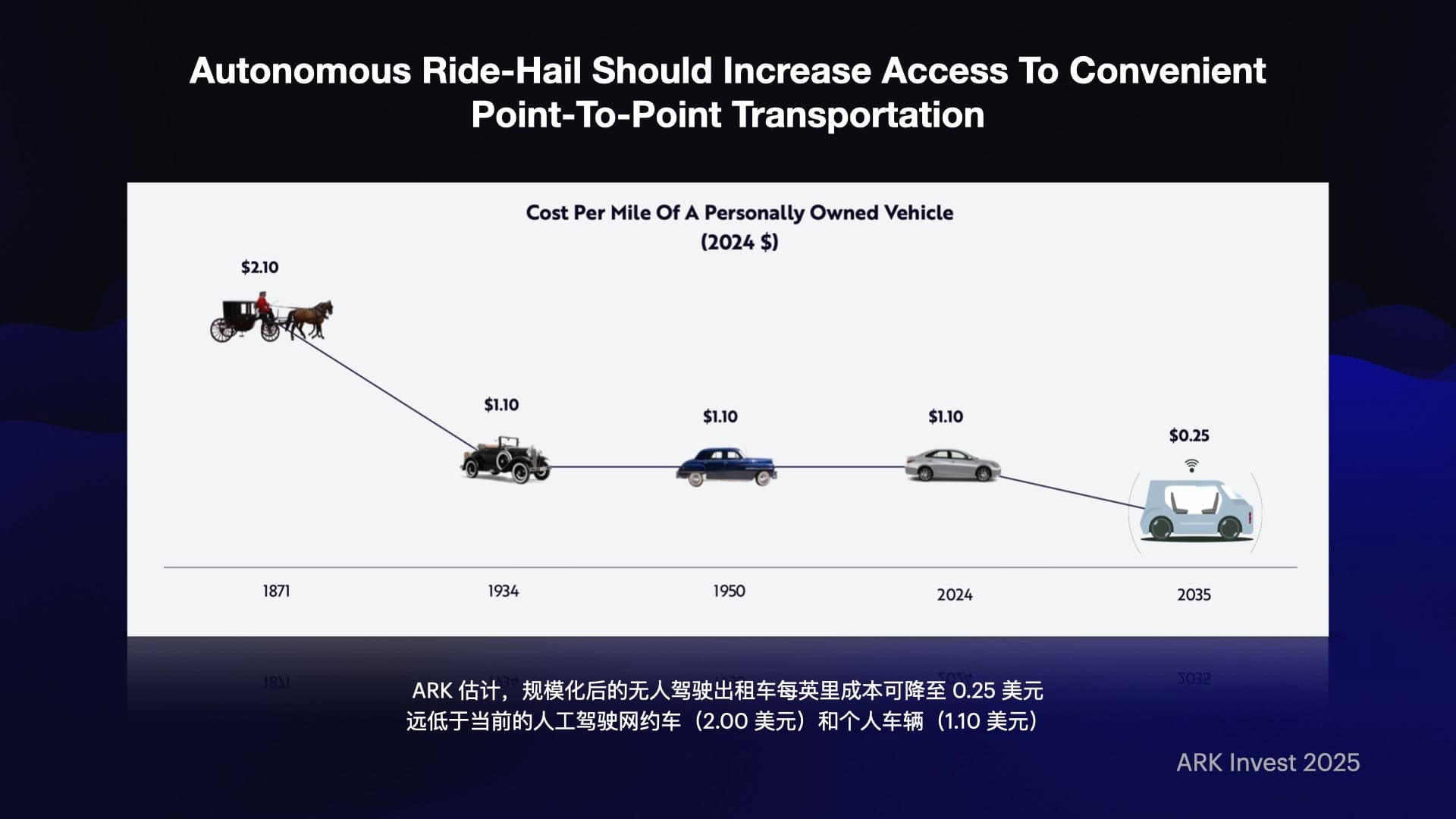

- 成本线性下降、安全度线性上升

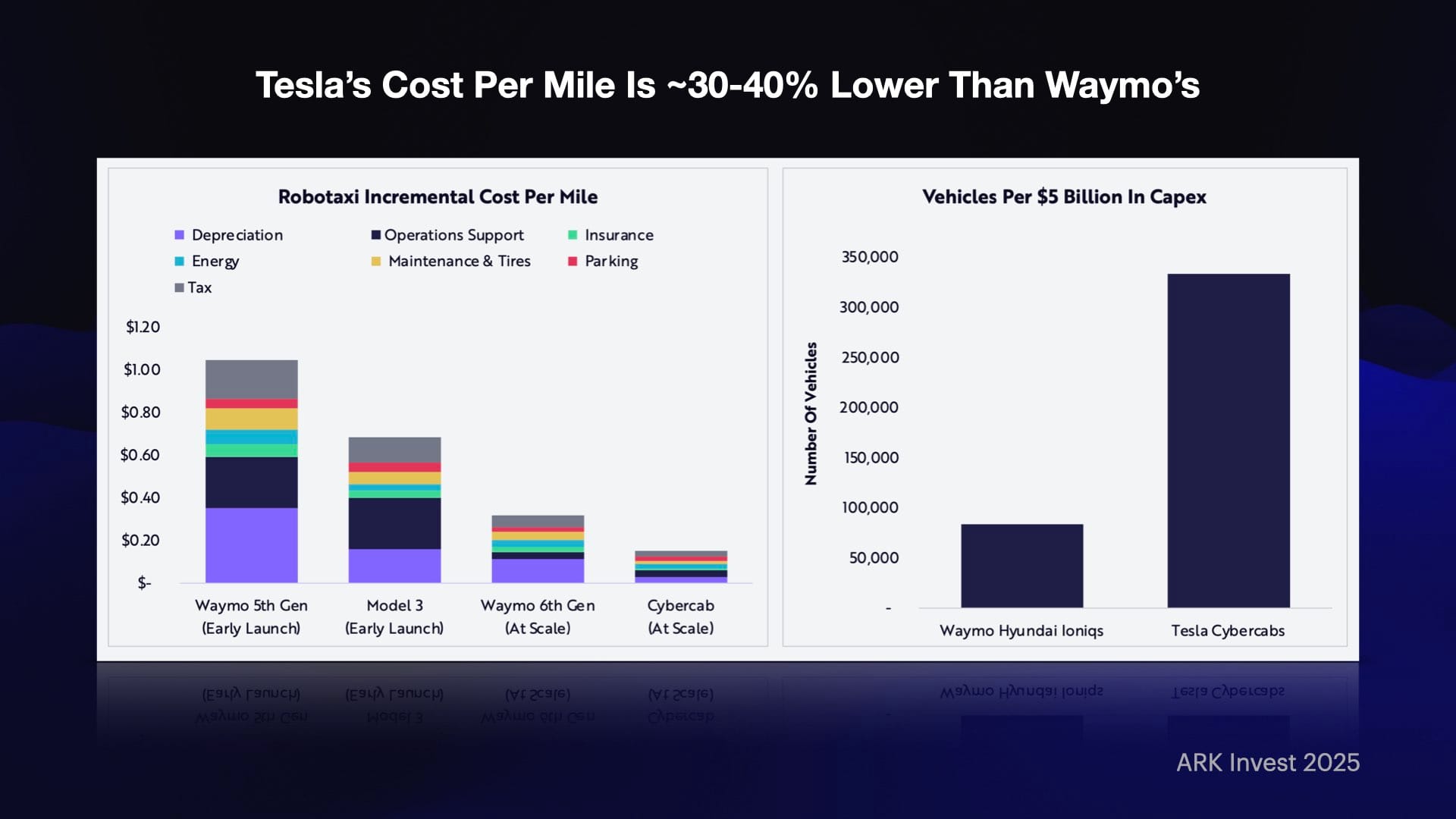

- 成本下降:

- 历史上人类出行成本几乎百年不变(马车→汽车),但自动驾驶将使每英里费用从 1.1 美元降至 0.25 美元甚至更低;

- Robotaxi 将带动巨大的替代出行市场(潜在 10 万亿美元)。

- 安全性提升:

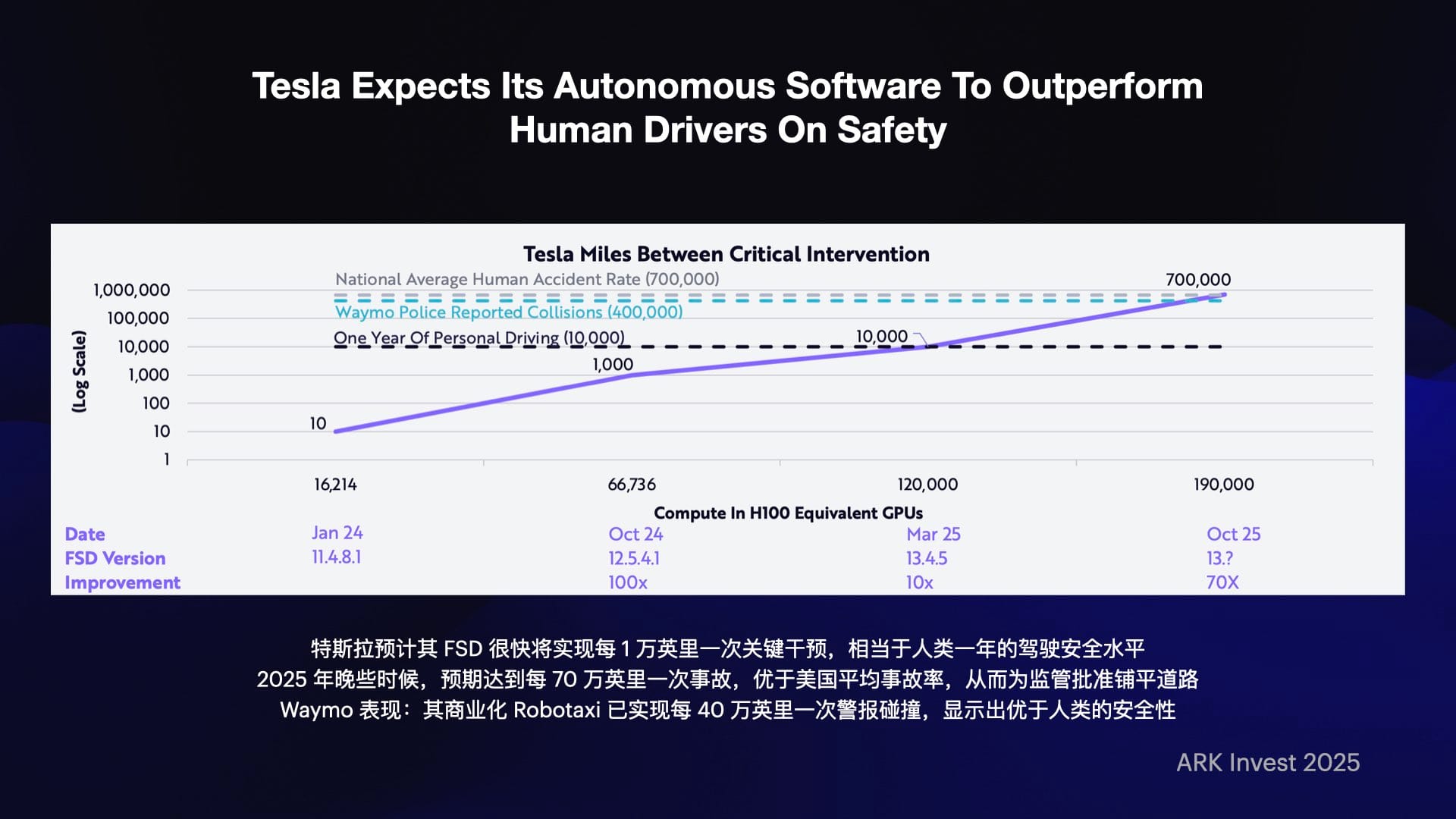

- 自动驾驶算法不断迭代,Waymo、特斯拉都在快速逼近“人类老司机”的安全水平;

- Tesla 基于视觉方案和庞大车主数据,FSD 里程远超其它厂商(以亿英里计),或在 2025 年前后彻底超过人类驾驶安全。

- 成本下降:

- Robotaxi 与无人货运

- Robotaxi: 特斯拉、Waymo、Cruise 等在主要城市展开商业运营或试点,随着监管放开,2030 年前后有望形成大规模无人车队。

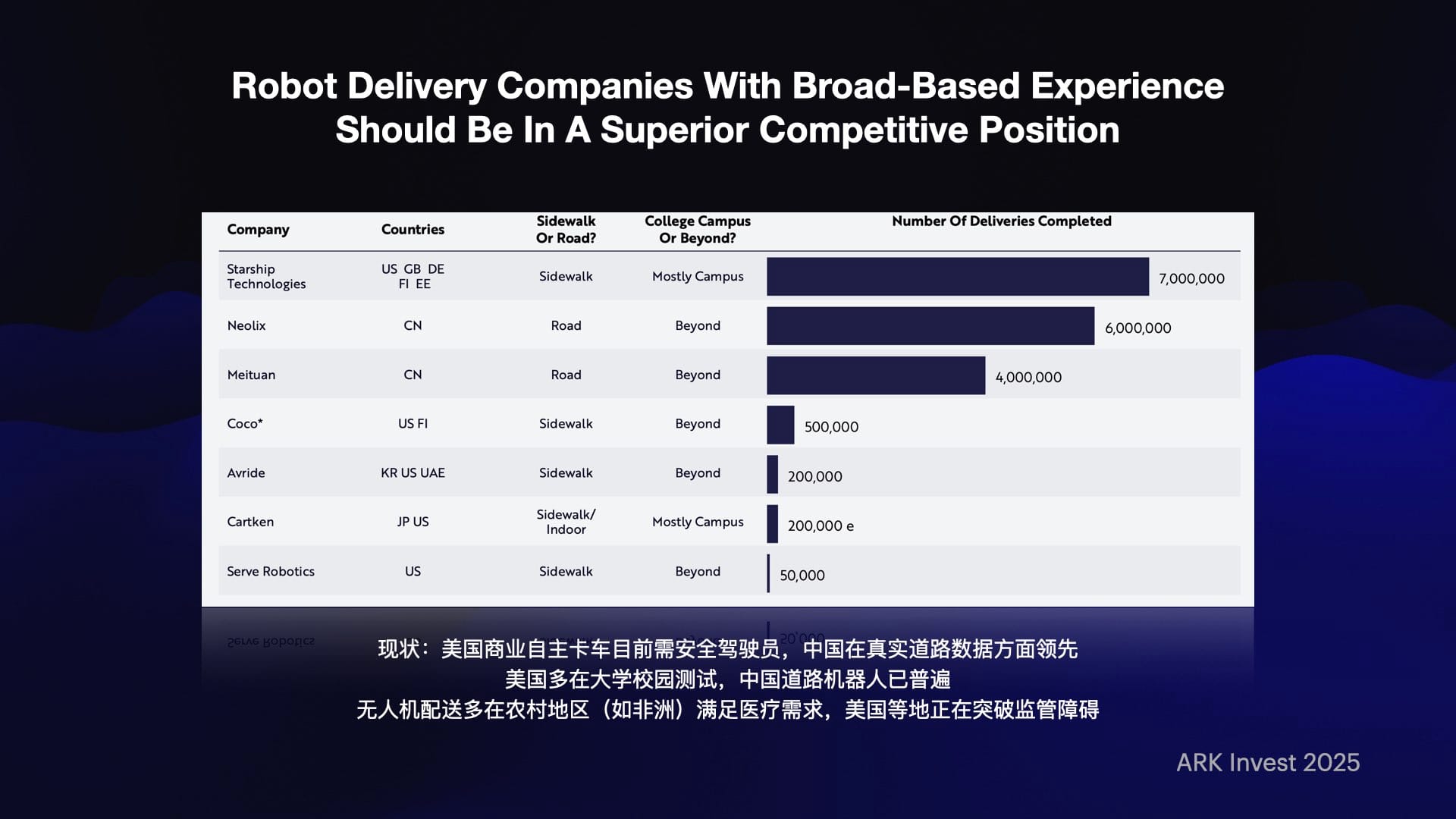

- 无人货运: 中国公司在干线卡车自动驾驶上领先,美国部分公司在无人机递送、无人小巴上试验,也将显著降低物流成本。

- 市场前景:

- Robotaxi 潜在 10 万亿美元/年。

- 货运与无人机投递约 9000 亿美元规模。

- 安全指数高、成本可大幅下降,未来五年会是监管落地关键期。

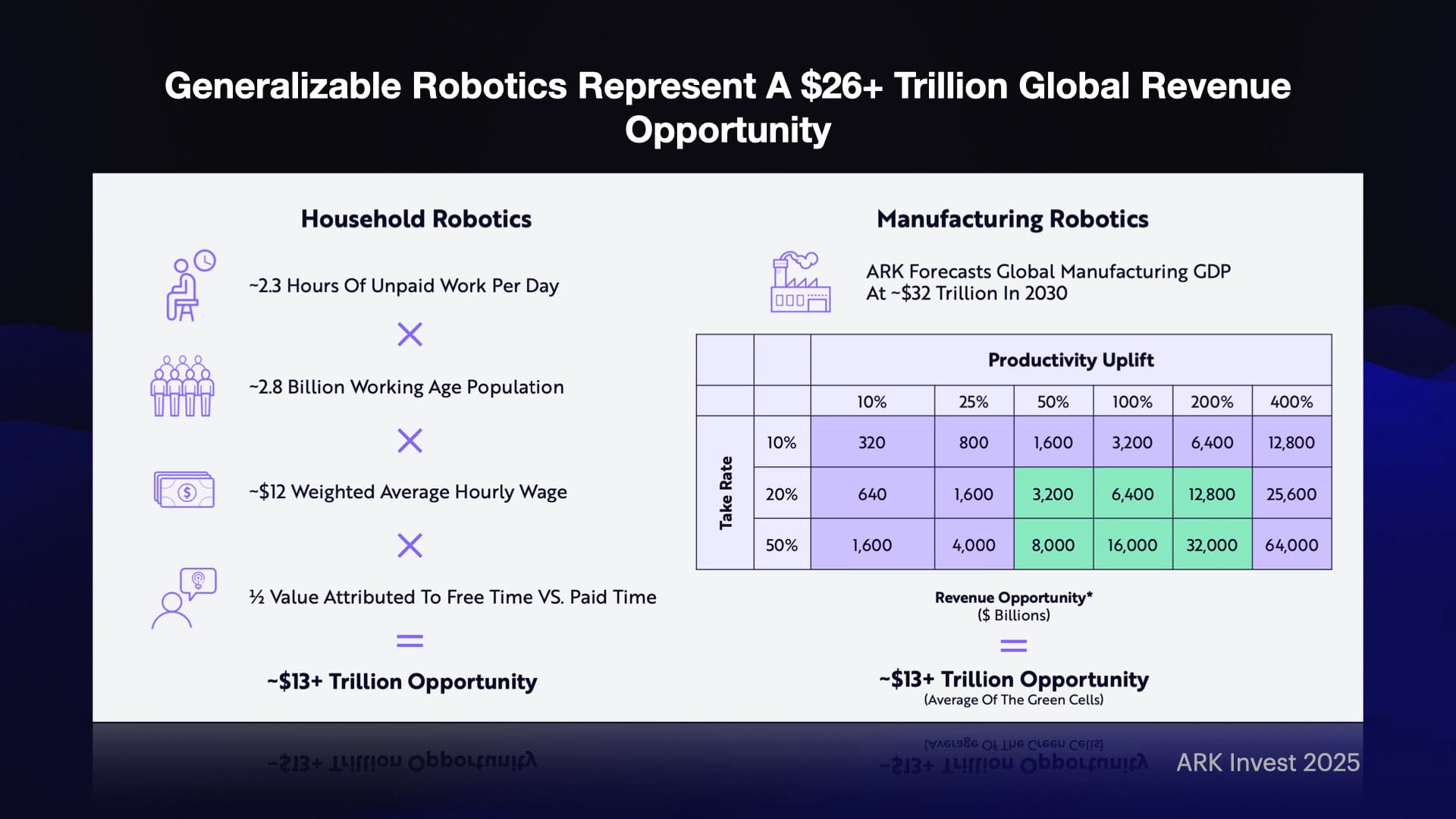

机器人(Robotics)

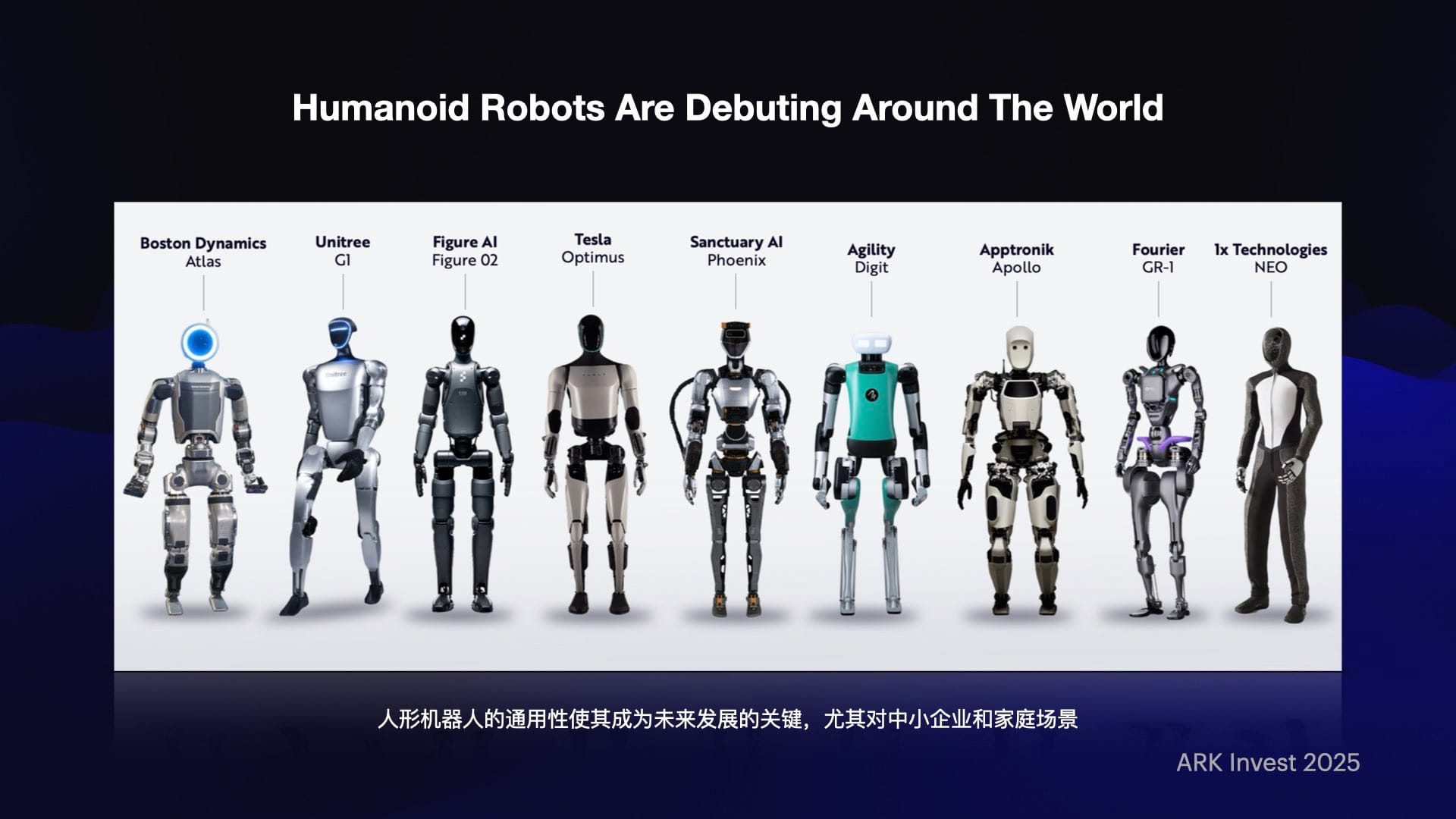

- 人形机器人需求

- 为适应人类既有环境与设备(门把手、楼梯、电器),人形是最通用方案;

- 工业、家政等市场对“可替代人类双手双脚”的机器人呼声很高。

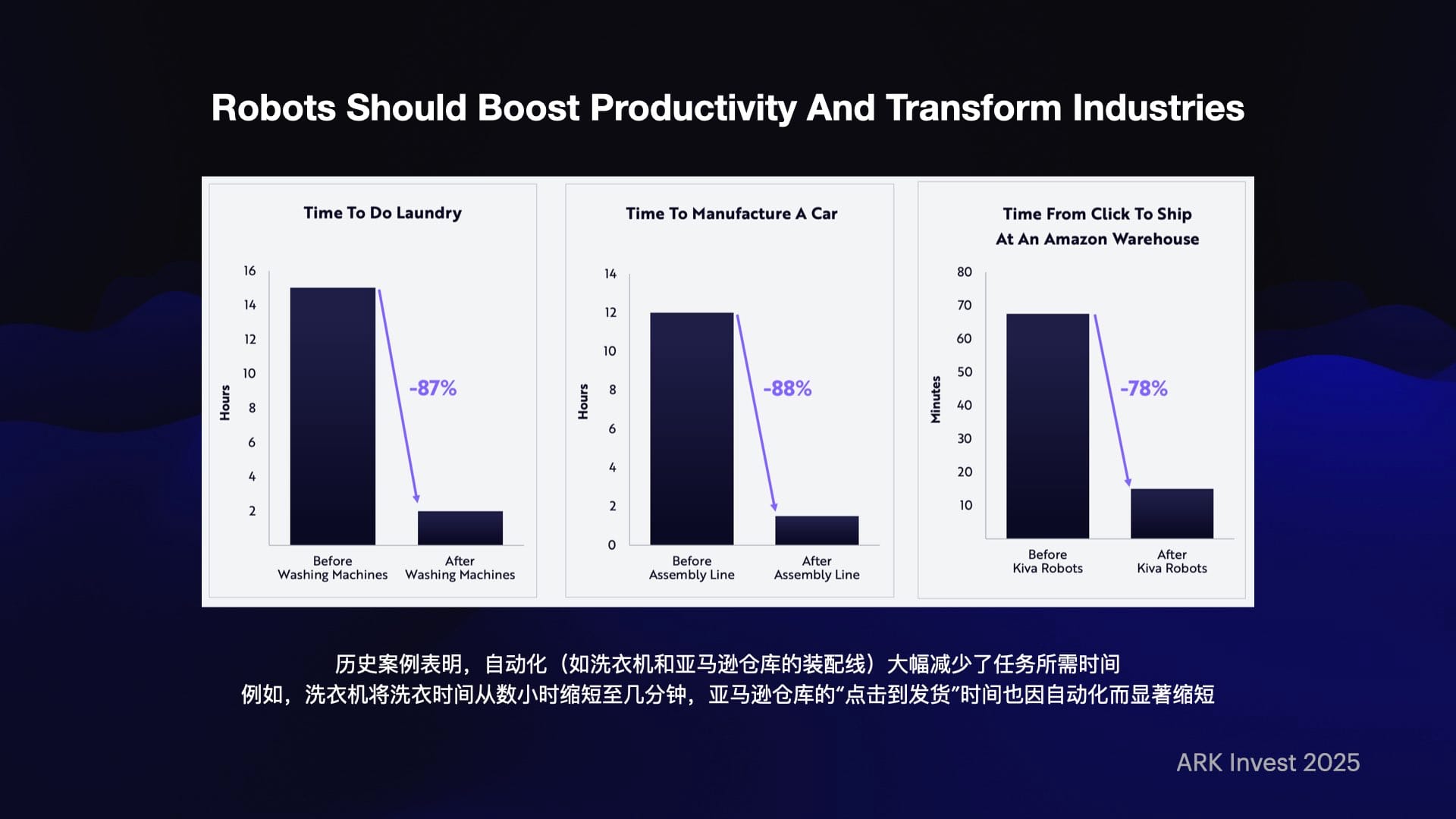

- 释放未被支付的“家务劳动时间”

- 机器人可全天候工作,节省了大量个人无偿劳动(家务、看护等)。

- 这些时间会转变为对机器人的付费,也为机器人公司带来收入增量。

- 行业现状

- 工业机器人已大规模应用,并持续迭代;

- 家庭人形机器人仍在早期,多数是 PPT 或小规模量产;

- 特斯拉 Optimus 有望在 2025~2027 年逐渐落地量产,成为通用人形机器人开端。

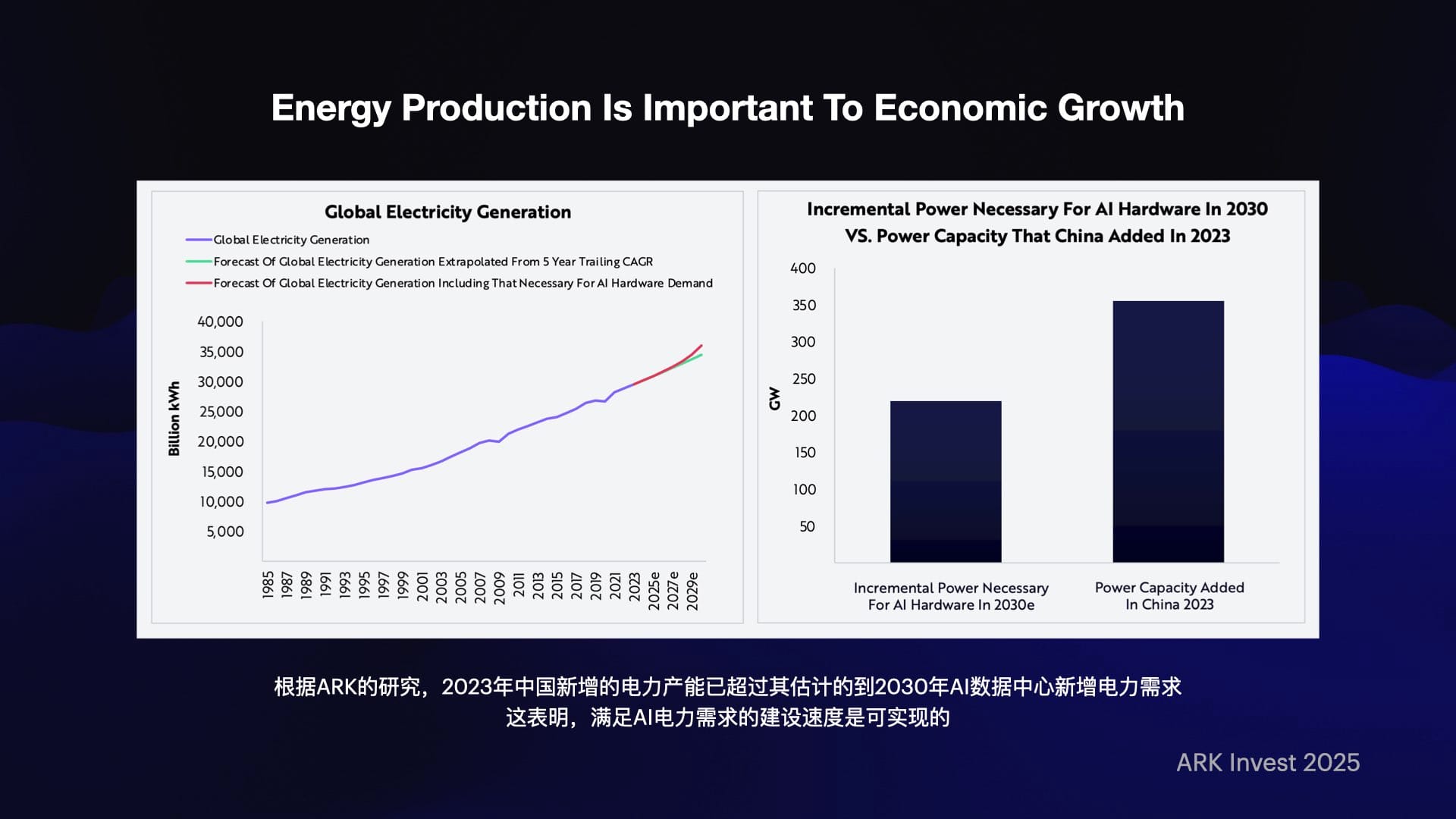

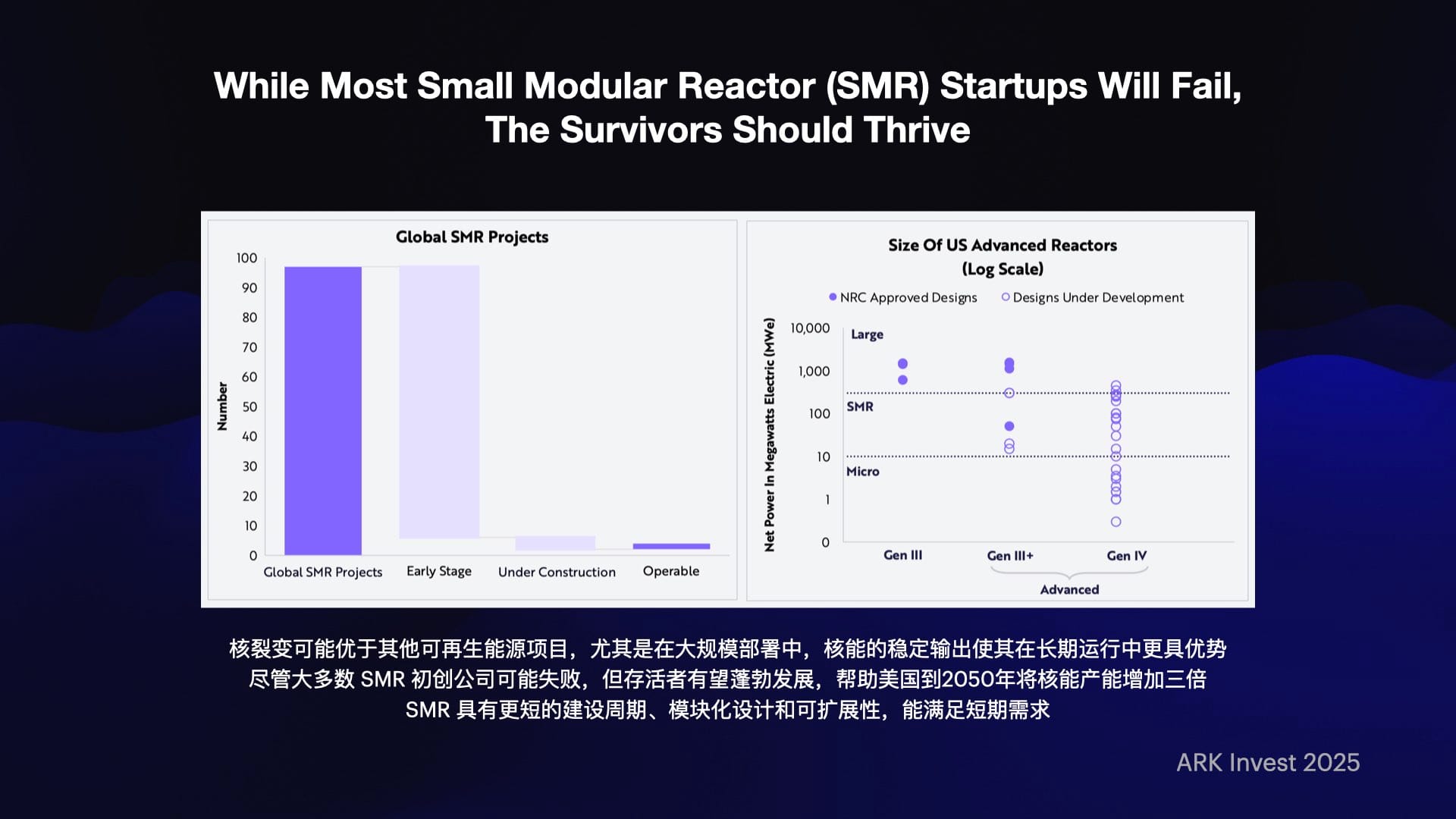

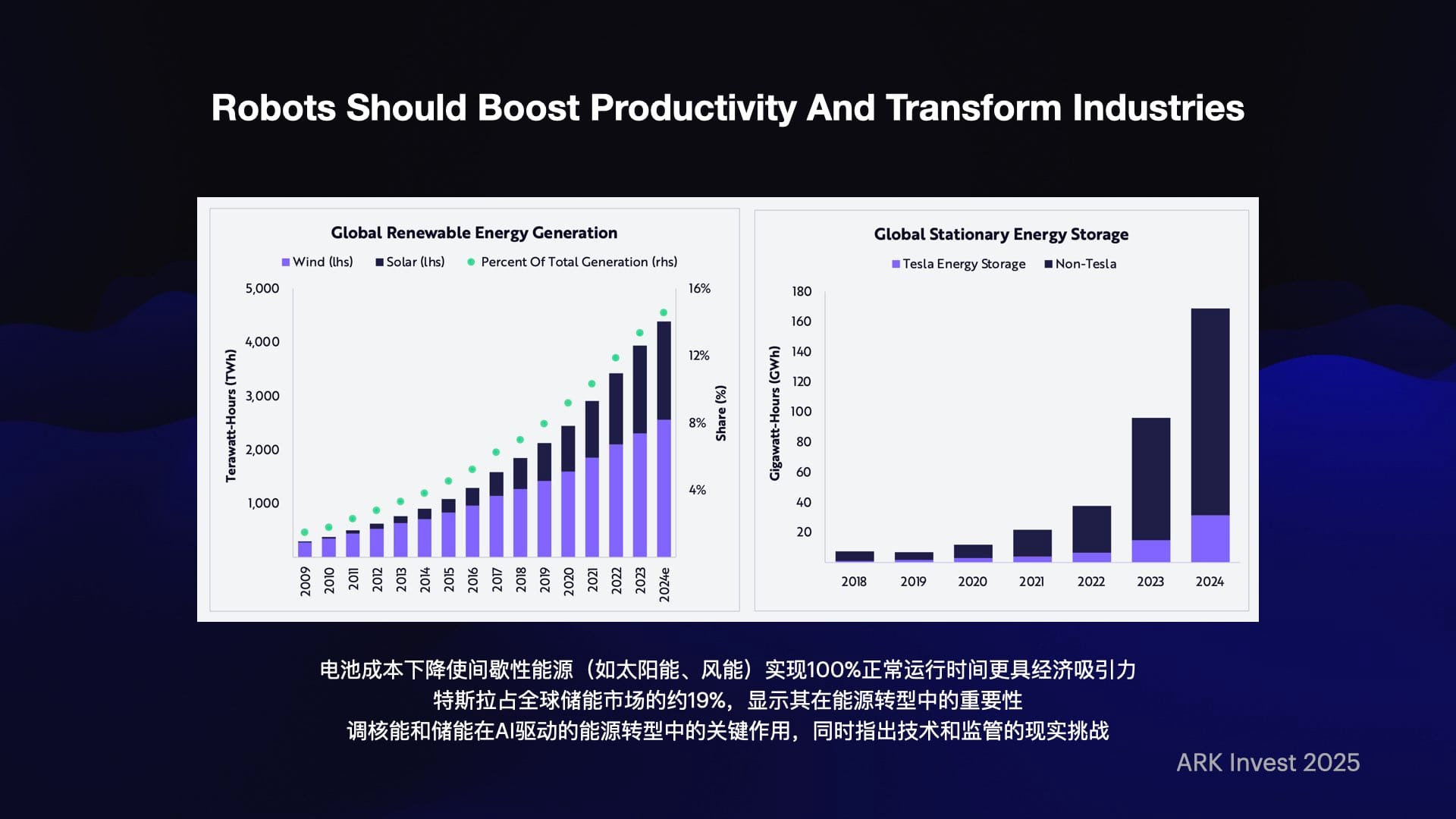

能源(Energy)

- AI 催化下对电力的需求

- 大模型训练与推理对电力需求剧增,尤其需要稳定、低成本的大规模供电;

- 中国 2023 年的新增发电容量就已达到“2030 年全球 AI 数据中心需求”的量级,可见调度与储能同样关键。

- 核能与小型模块化反应堆(SMR)

- 多家初创公司(如 Oklo 等)致力于小型核反应堆设计,一体化建设与运营,若能获监管许可,将大幅改善供电;

- 核聚变(Fusion)商业化仍遥远,乐观估计至少 2035~2040 年才能真正落地。

- 可再生能源与储能

- 光伏、风能因波动性需搭配储能系统,特斯拉在全球储能市场占有率较大;

- 电池成本下降、管理优化,加速光伏风能与 AI 数据中心的融合。

总结: AI 时代对能源低成本与稳定性的需求极其旺盛,核能(尤其小堆)及储能、电动车电池都将持续发展。

Part II

个人投资策略的反思

- 投资与宏观周期

- 过去较少考虑宏观波动,重仓并长期持有,虽在大行情中回报不俗,但一旦遇到高通胀或加息周期,回撤会比较大;

- 未来或需要留意经济与政策信号,适度做些波段或杠杆对冲。

- 情绪与投机

- 市场情绪带来的 FOMO(害怕错过)时机,有时反而是较好的切入点;

- 保持“自己熟悉的主题+适度投机”的平衡,以免踏空或过度冒险。

- 认知与集中度

- 投资重点仍是提升对行业与公司的理解深度;

- 持仓要集中于真正相信、有胜算的头部标的,不盲目分散。

01:02:06 信号与噪音

- 核心:吸收关键信号,排除媒体噪音

- 互联网时代每天充斥“戏剧化的新闻”或“情绪化解读”,真正决定行业与公司发展的关键指标只有少数;

- 投资人要有内行视角,才能从吵杂信息流中筛选出对决策最有价值的部分。

- ARK 等研究报告可提供框架思路,但仍需自身对行业的持续跟踪与分析。

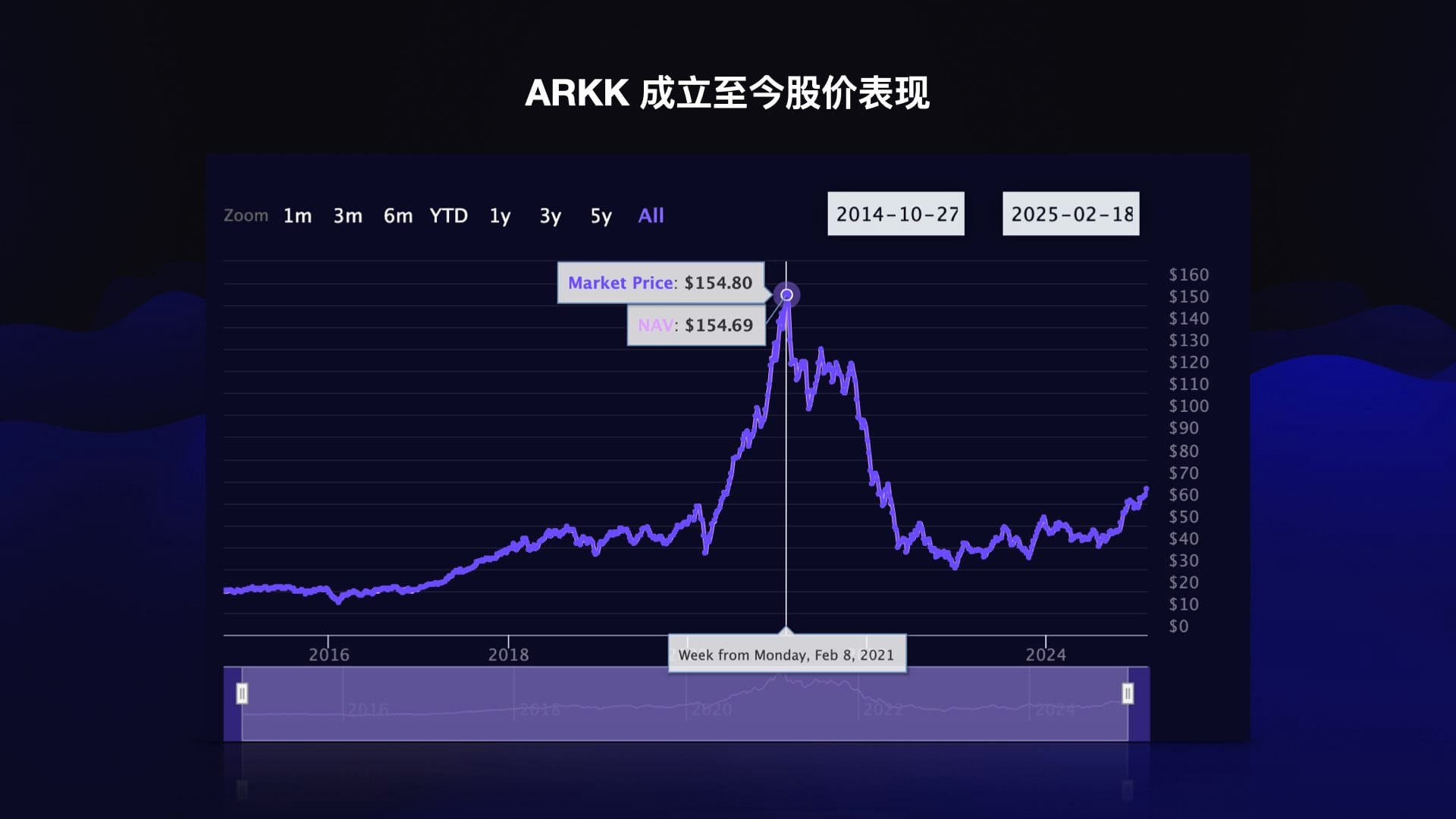

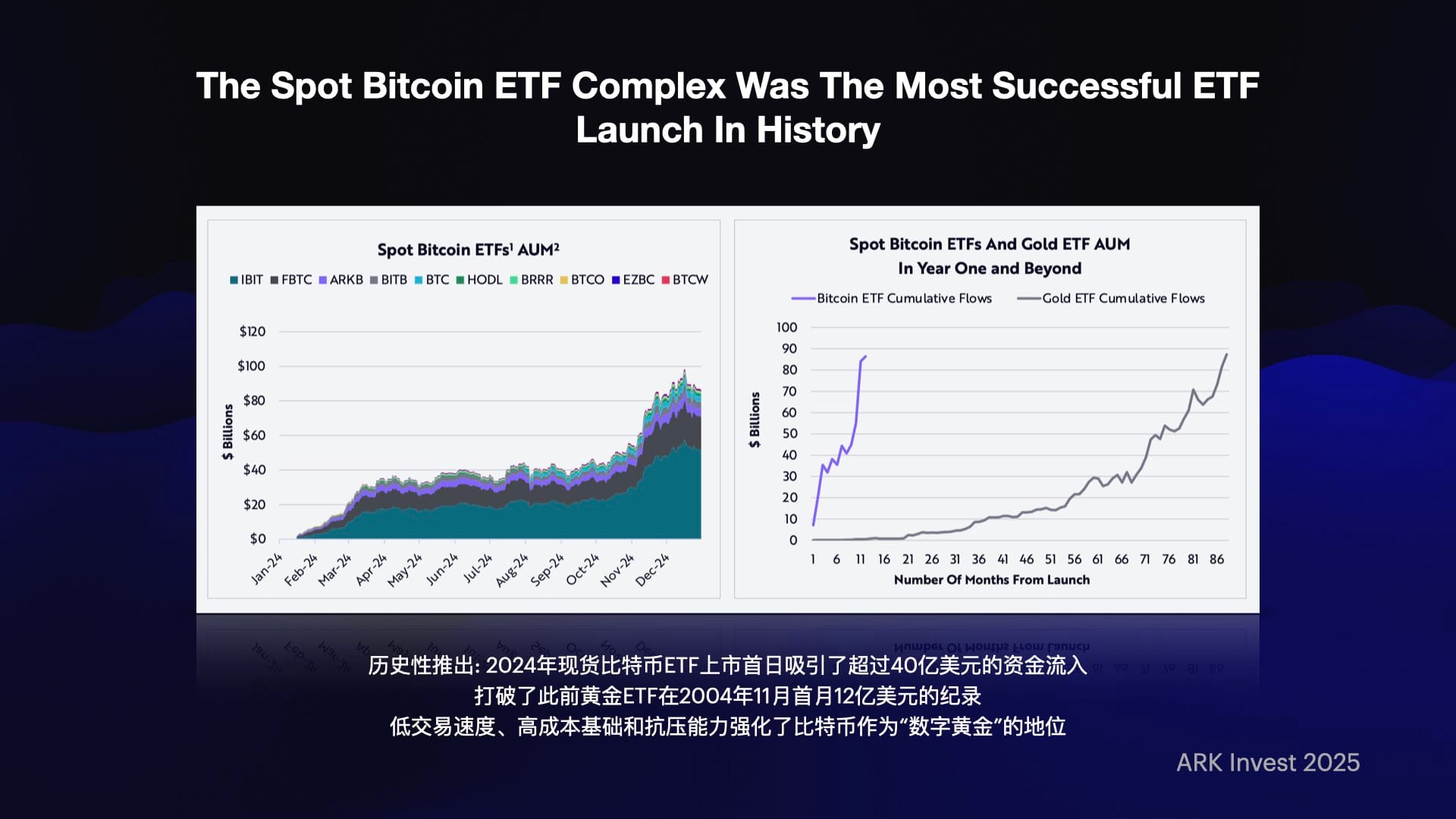

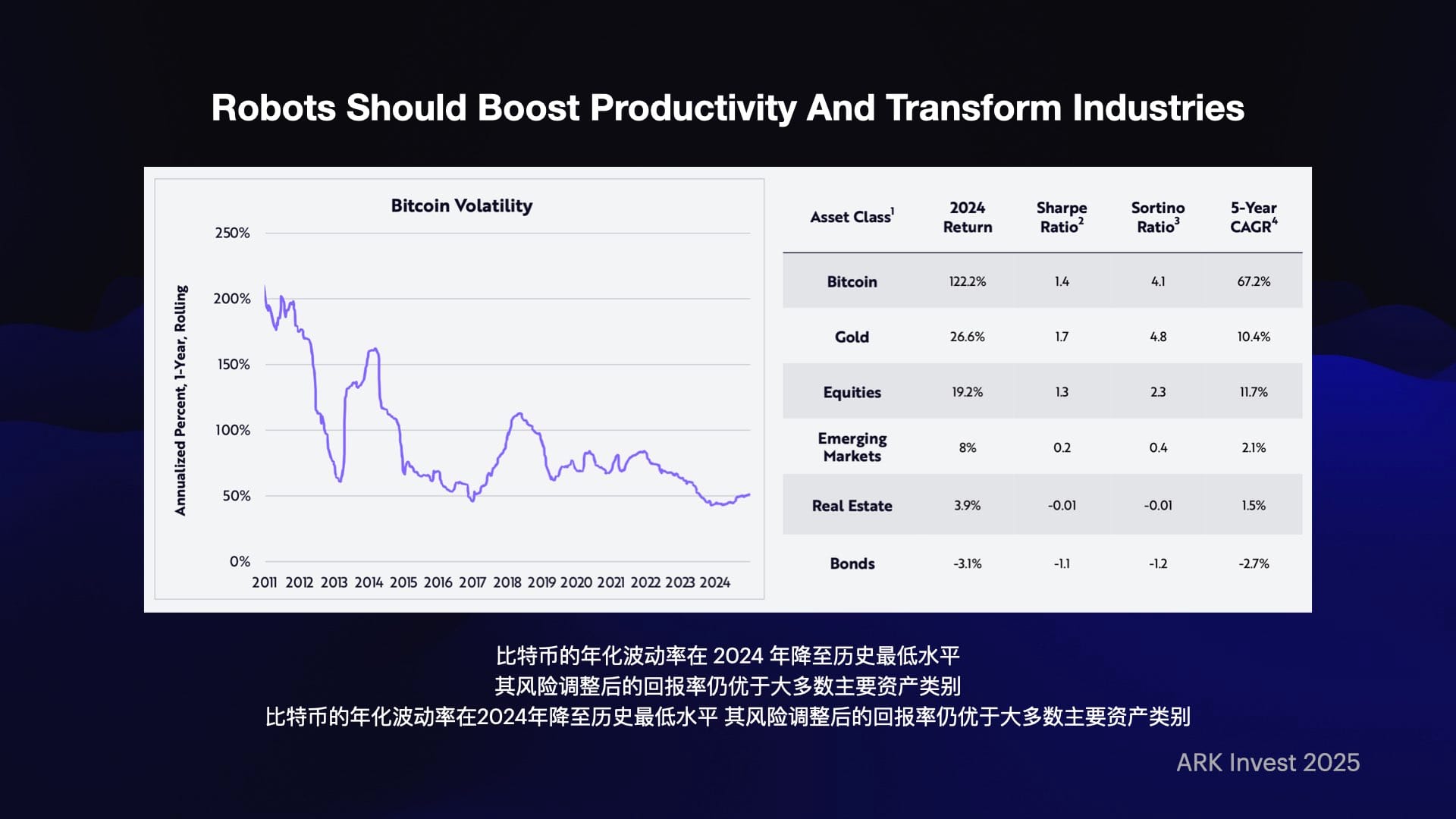

01:06:21 比特币与稳定币

- 比特币:数字黄金

- ARK 长期看好比特币在机构与国家储备层面的配置,“21 世纪最大 Meme 但已形成牢固网络效应”。

- 波动率正随机构持仓上升而下降,预期未来五年年化回报或仍可观。

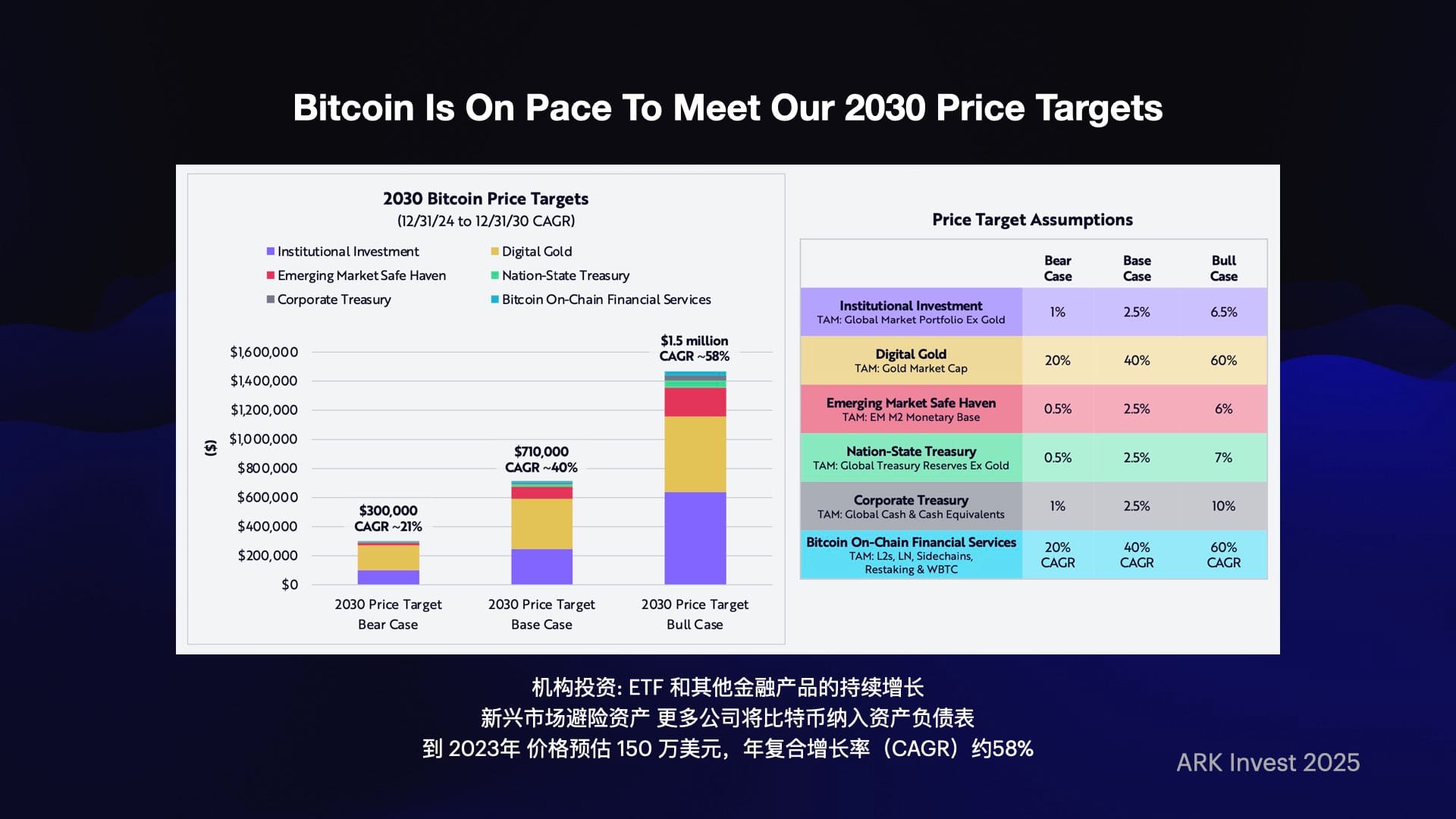

- ARK 的 2030 年目标价:熊市 30 万美金/枚、中值 70 万、乐观 100 万+。

- 稳定币:美元储备的另一种形态

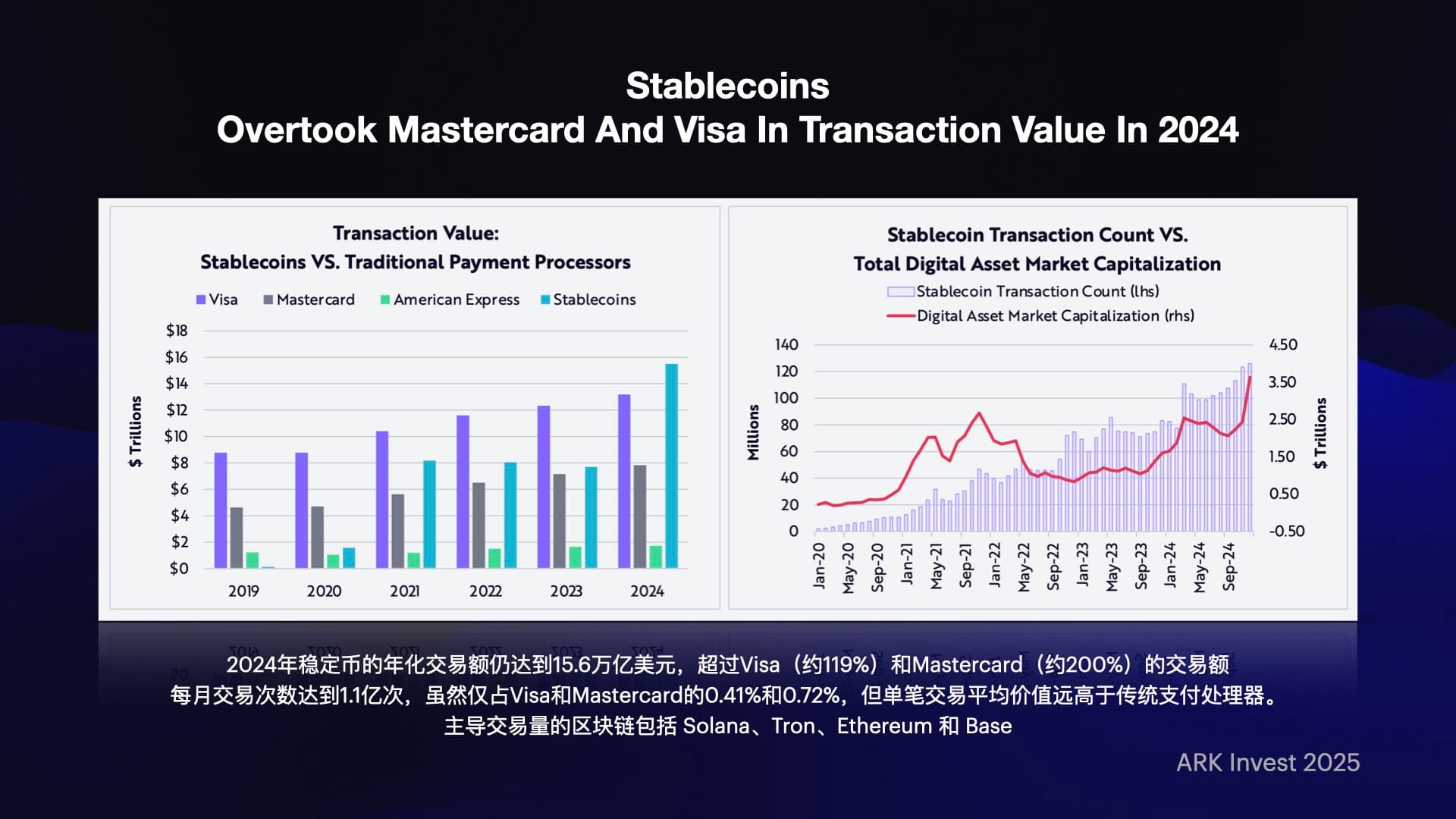

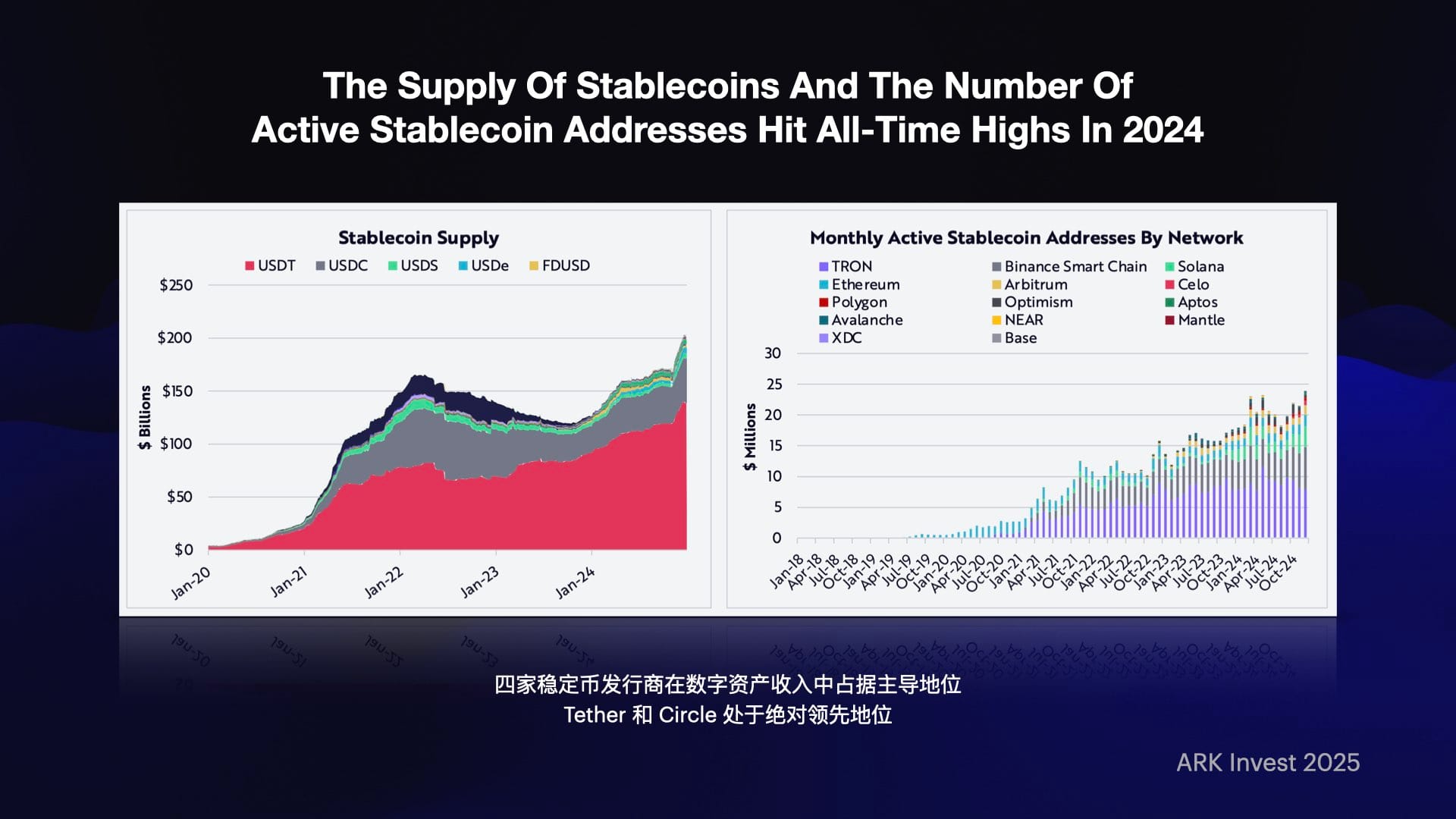

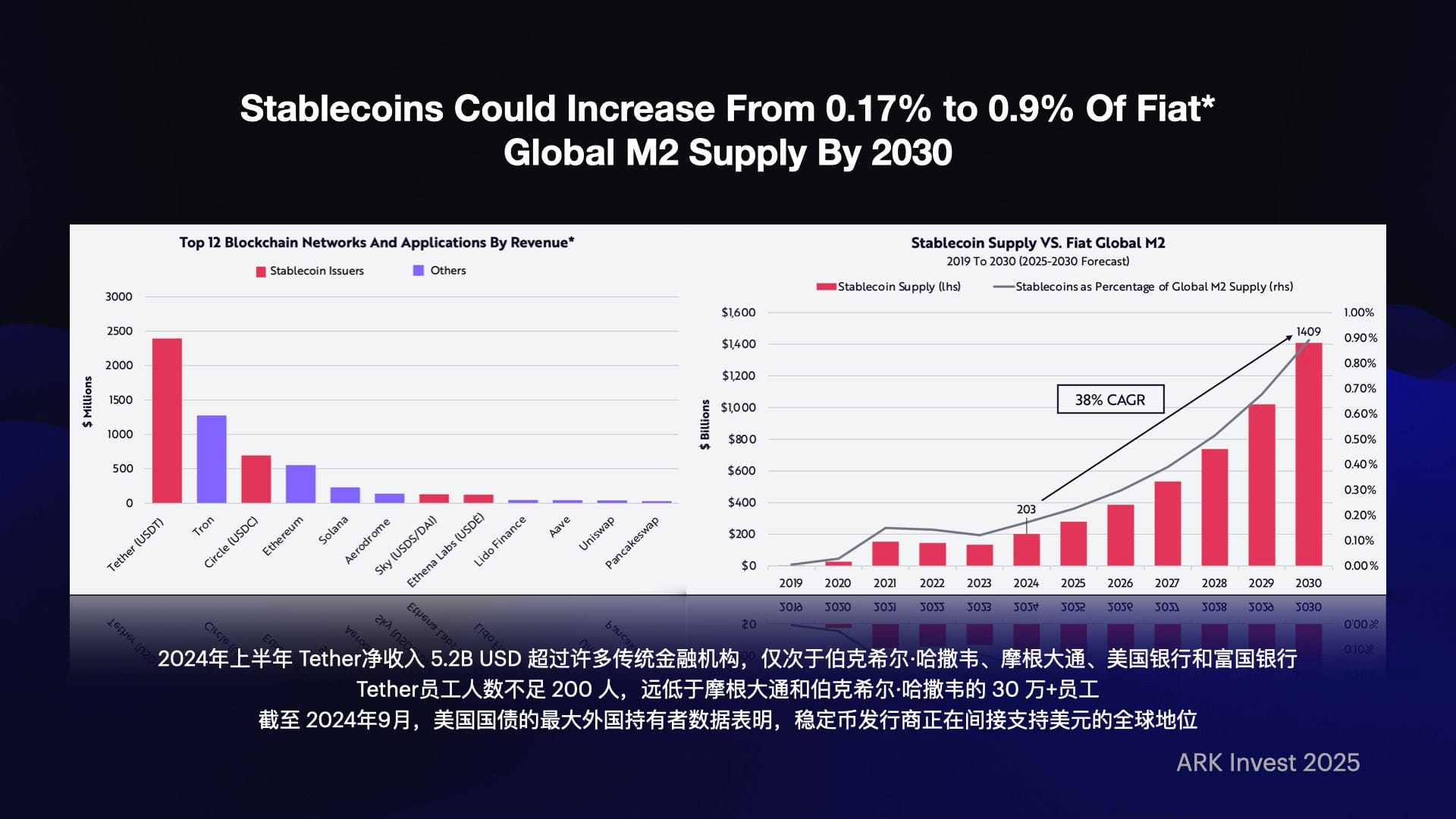

- 2024 年稳定币交易额已达 15.6 万亿美元,超过 Visa+Master 的总 Value;

- 发行机构(USDT、USDC)通过持有美国国债来背书,实际进一步巩固了美元在全球的地位;

- 未来稳定币在去中心化金融(DeFi)与跨境支付场景的使用可能持续走高。

实操:

- 若想直接投资比特币,可选择现货 BTC 或美国即将批准的比特币现货 ETF;

- 对稳定币而言,更像支付基础设施,不直接用作长期投资。

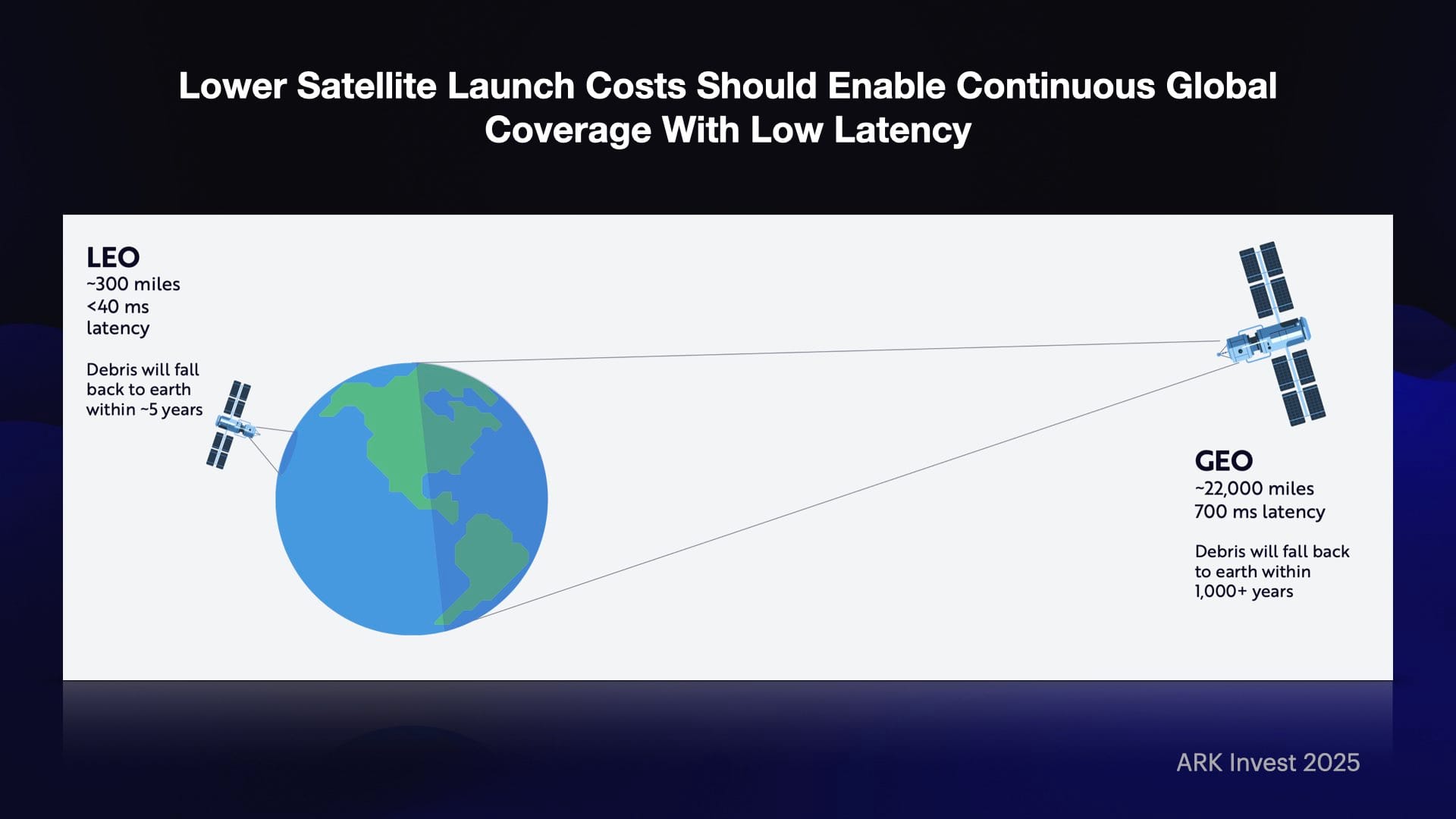

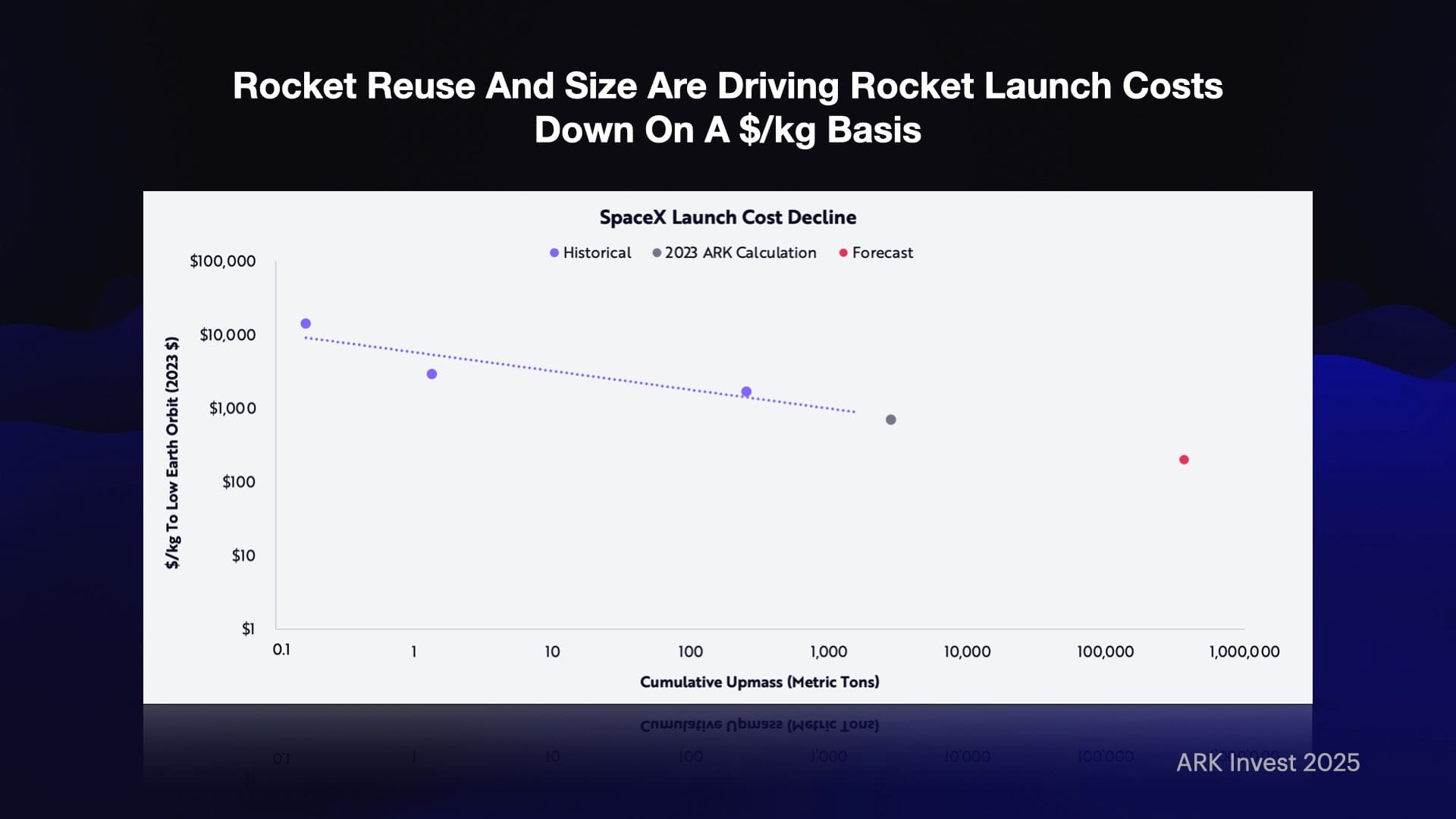

01:19:30 可重用火箭(Reusable Rockets)

- 火箭发射成本加速下降

- 过去几十年发射费用始终居高不下,但 SpaceX 成功实现第一级可回收后,成本出现数量级下跌;

- 未来若 Starship 等进入全面复用阶段,每公斤发射成本可能跌至百美元量级,将带来太空基建、近地轨道运输乃至地球内点对点的颠覆。

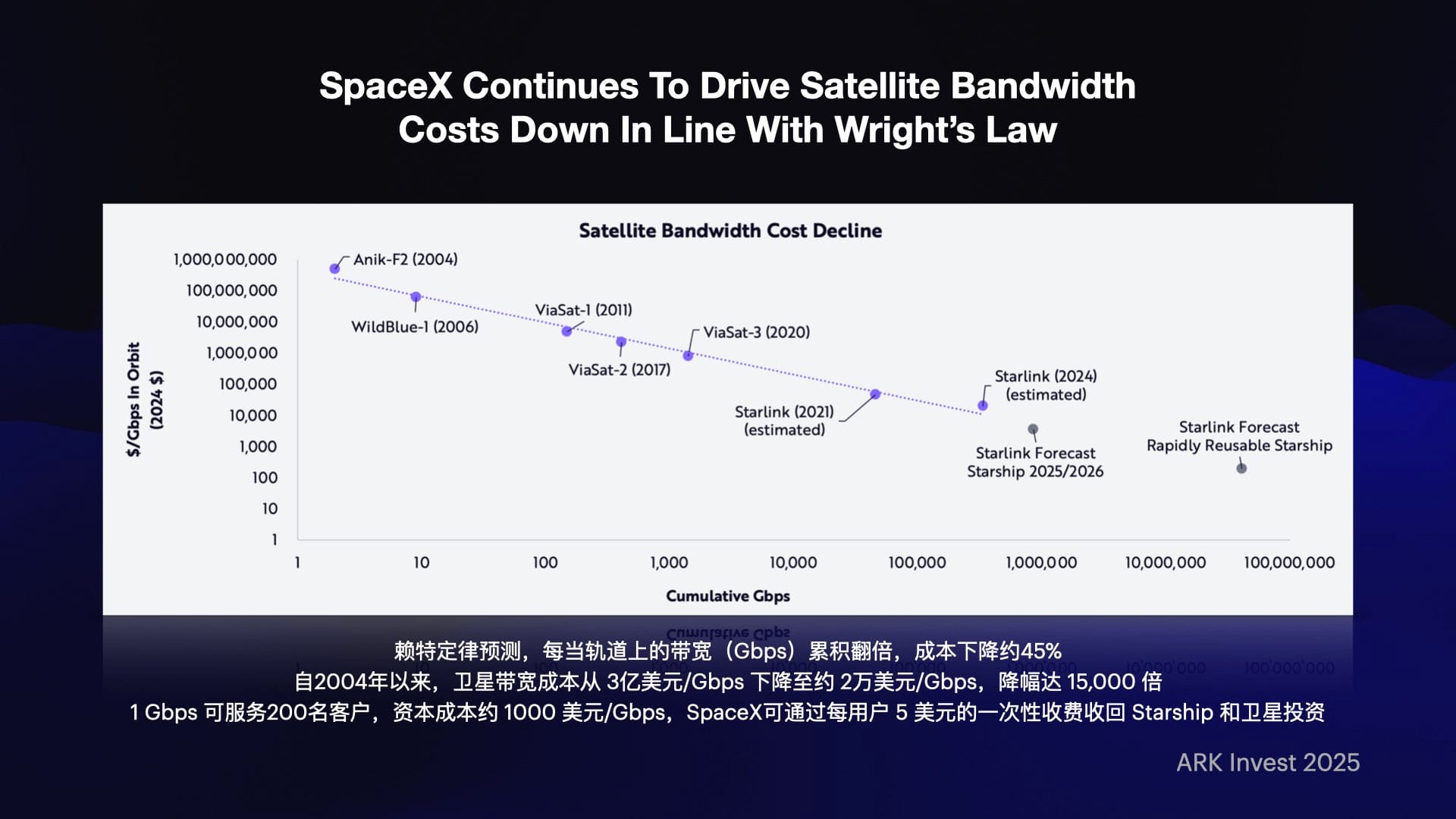

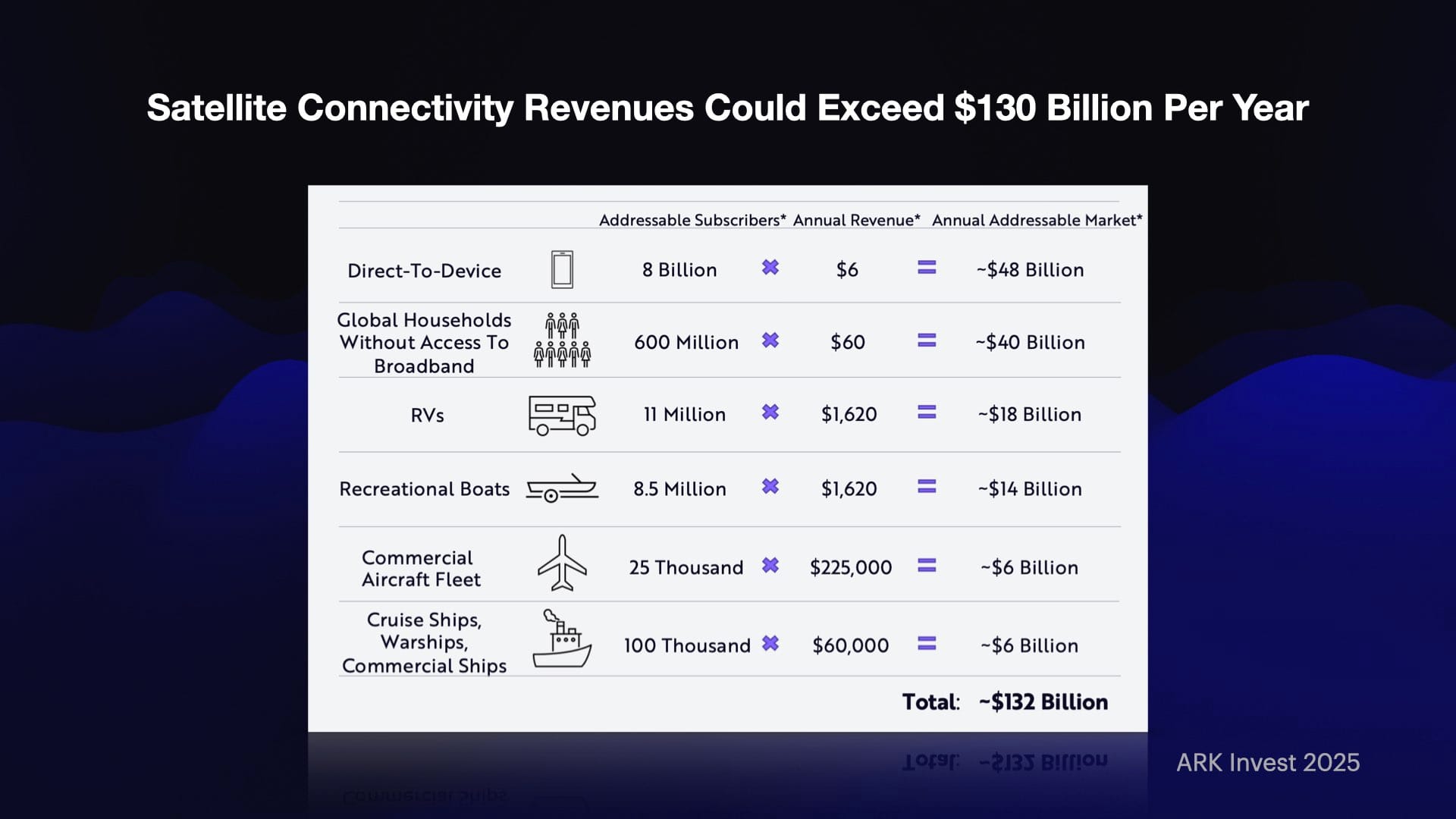

- 低轨卫星通信(Starlink 等)

- 近地轨道卫星数量激增,覆盖更广、更低时延,通信带宽成本持续下行;

- 远期可应用于全球偏远地区接入、海洋或航空高速互联网,以及军用/国防需求。

- 市场规模

- 卫星宽带市场预计可达千亿美元量级,火箭发射成本越低,上游与下游产业都能被显著拉动;

- 目前 SpaceX 未上市,二级市场唯一有实际发射经验的类似公司是 RocketLabs(RKLB)。

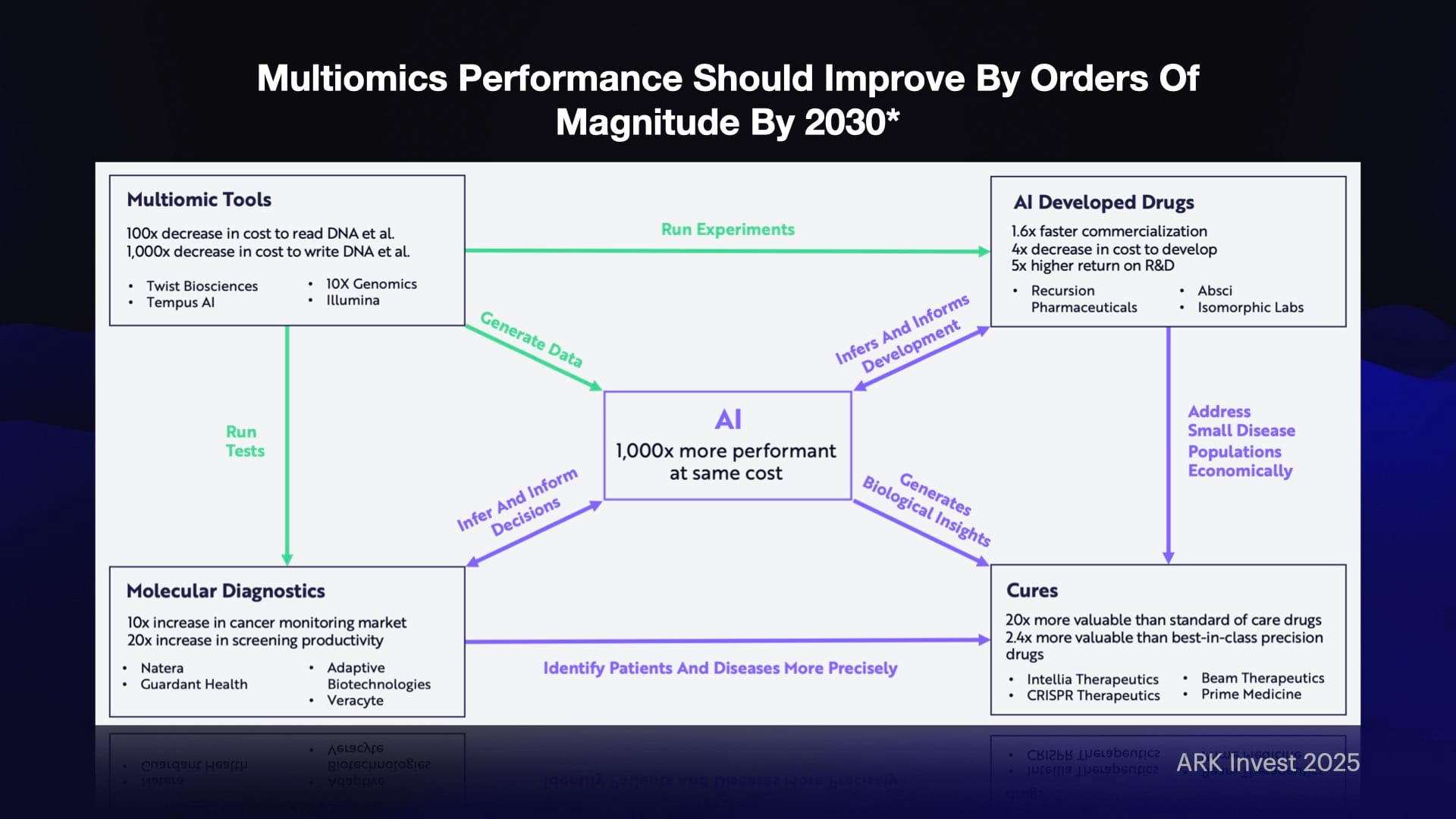

01:25:55 多组学(Multiomics)

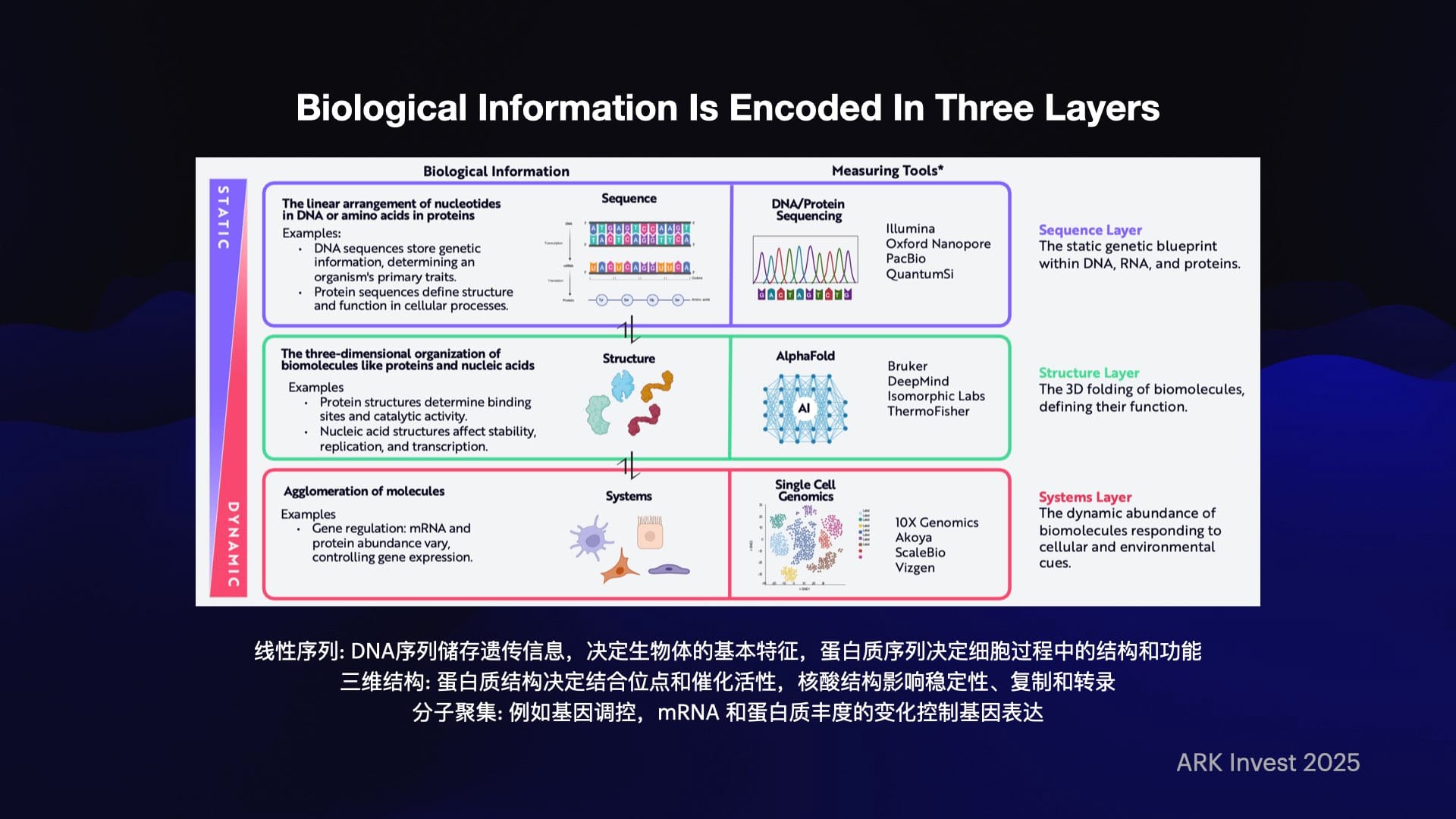

- 多组学:DNA/RNA→蛋白质结构→细胞系统

- 分为三层:

- 线性序列层:测序与合成(DNA/RNA 读写),如 Illumina、Twist 等;

- 结构层:蛋白折叠与功能,AlphaFold 等 AI 工具大幅提速;

- 系统层:单细胞组学,将细胞内所有基因/蛋白/代谢网络进行数字化模拟。

- 分为三层:

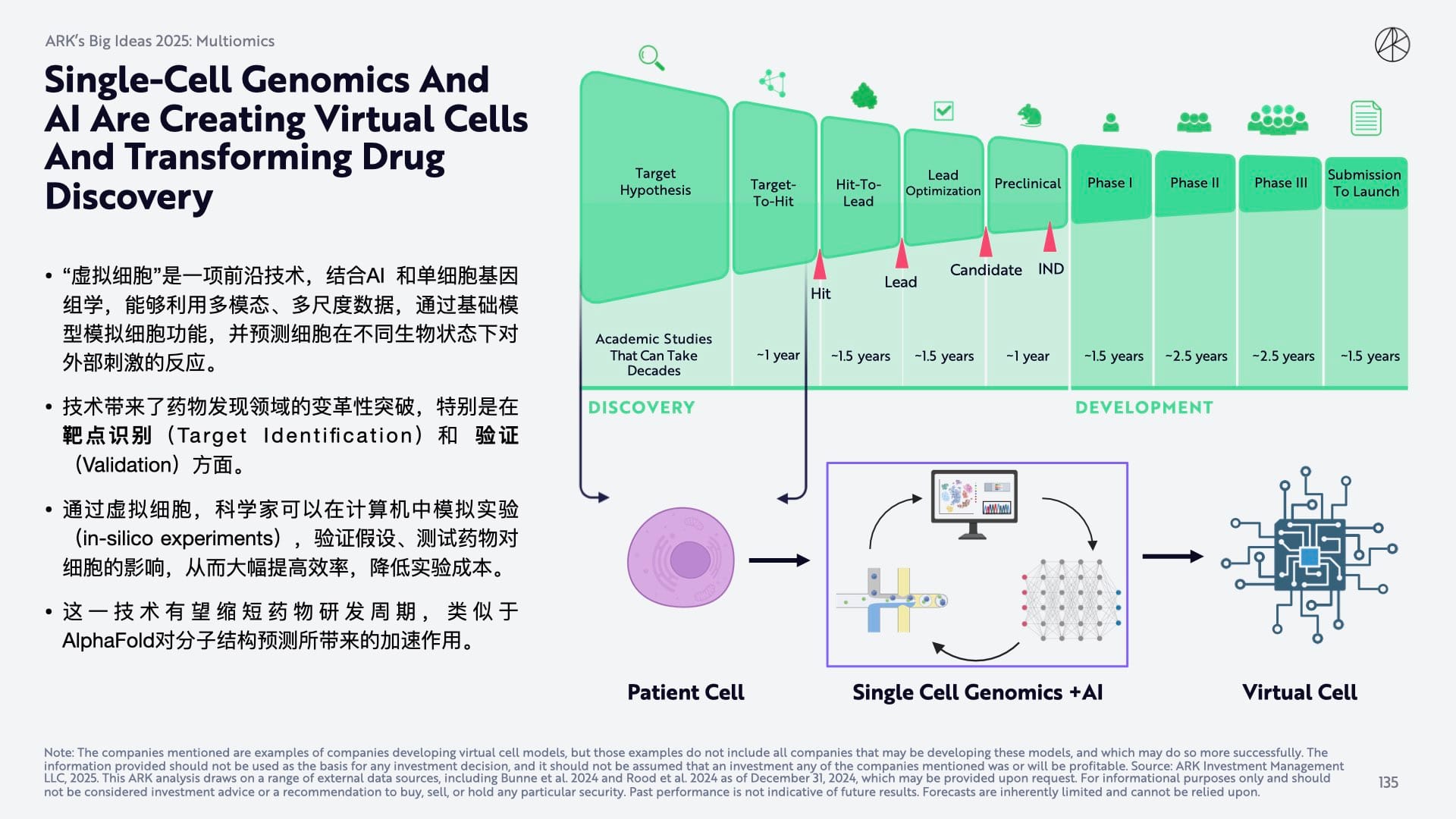

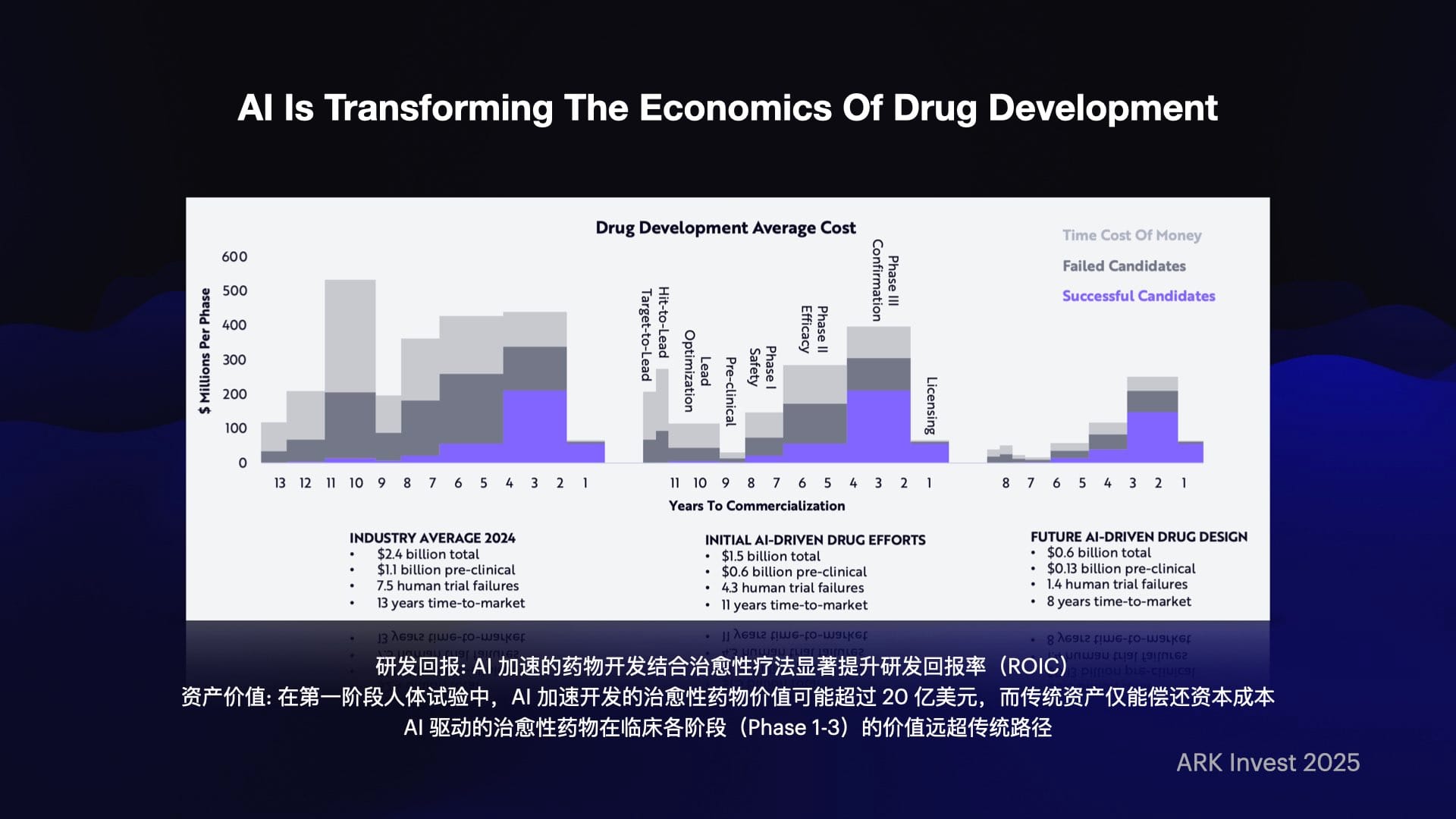

- AI 在新药开发的角色

- 从靶点筛选到分子结构设计,再到虚拟细胞试验,可显著缩短药物研发周期、降低研发投入;

- 2030 年前后,AI 可能使重大疾病治疗手段突飞猛进。

- 潜在投资标的

- 数据与诊断公司(如 Tempus)在商业化上更快;

- 基因合成、基因编辑公司则具备长期爆发潜力。

- 行业监管仍是最大不确定性,但长期空间巨大。

01:34:30 Indigo 的当前持仓策略

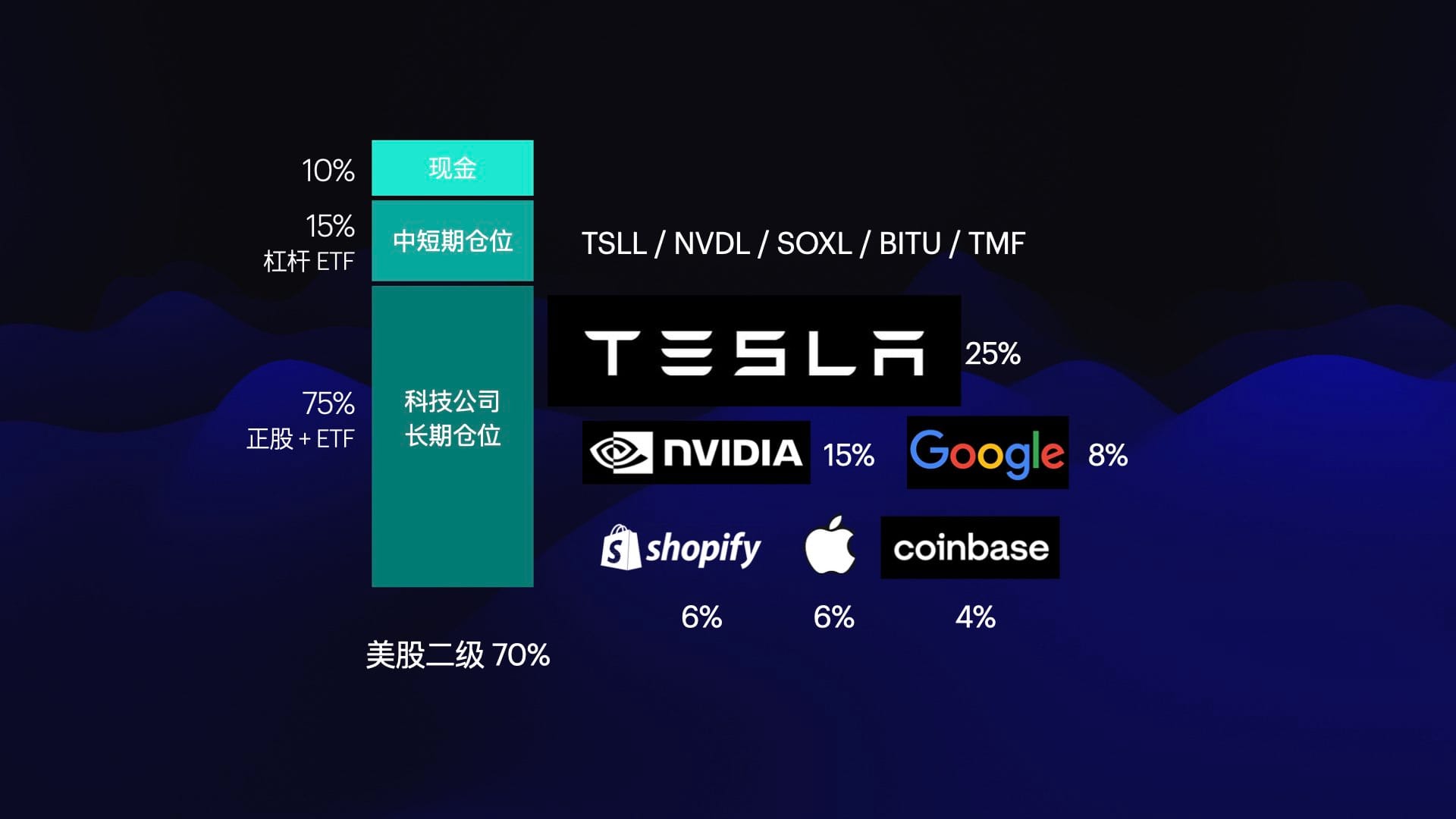

- 整体资产分配:

- 美股二级市场约 70%,加密货币约 20%,一级市场(AI 创投)约 10%。

- 在二级市场中长期持有正股和 ETF 占绝大头,也会留出一部分做短期波段或杠杆。

- 主要重仓标的:

- Tesla:看好其在电动车、储能、自动驾驶、机器人全栈布局;

- NVIDIA:GPU 在训练与推理市场占主导,后续视频/空间智能训练仍需海量算力;

- Google:拥有搜索与 YouTube 媒体数据,对多模态与视频生成有巨大潜力;

- 另外也持有 Shopify(早期 SaaS 代表),以及苹果、Coinbase 等作为平衡。

- 关注的新兴主题:

- AI+娱乐(Meta、苹果);

- 小型核能公司(Oklo)有机会;

- 可重用火箭领域(RocketLabs)是少数公开上市可投标的;

- 医疗生物(如 Tempus)代表多组学与基因诊断的落地场景。

核心观点: 依旧秉持“集中火力投自己认知最深的未来趋势”,结合 ARK 的思路,在 AI 及其延伸领域(新能源、自动化、生物科技、航天等)做中长期布局。

总结

- Part I 从过去十年投资回顾、ARK 的创新平台模型、到具体技术趋势(AI Agents、自动驾驶、机器人、能源),系统阐述了当前处于“第四次重大科技浪潮”的背景,人工智能正作为“基础催化剂”渗透并加速各行各业。

- Part II 更聚焦个人投资策略、如何区分信号与噪音、再到比特币与稳定币的分析,以及可重复火箭与多组学医疗的最新动向,最后给出了 Indigo 个人的持仓逻辑与重点标的。

- 总体观点: 未来十年,AI 将驱动自动驾驶、机器人、新能源、基因医疗、航天发射等领域大规模变革;投资应结合对科技周期的理解,专注自身最熟悉或最认可的赛道,并在市场情绪与宏观政策中寻找合理的加仓与止盈时机,力争通过“时间+认知”获得持续而稳健的回报。